小島健輔の最新論文

WWD 小島健輔リポート

『最新決算にみる米国百貨店とオフプライスストアの明暗』

(2020年03月11日付)

小島健輔 (株)小島ファッションマーケティング代表取締役

『最新決算にみる米国百貨店とオフプライスストアの明暗』

(2020年03月11日付)

米国の大手百貨店、オフプライスストア(OPS)の2019年決算(20年1月期)が出そろった。百貨店がそろって減収減益だったのに対してOPSは増収増益と好調を継続し、ブランド消費のオフプライス・シフトが鮮明になった。

フルプライスからオフプライスへ

米国の百貨店業界はニーマン・マーカス(NEIMAN MARCUS)、サックス・フィフス・アベニュー(SAKS FIFTH AVENUE)、ノードストローム(NORDSTROM)などグローバルブランドやデザイナーズブランド主体の高級百貨店、メイシーズ(MACY’S)、ディラーズ(DILLARD’S)などナショナルブランド(NB)主体の中級百貨店、コールズ(KOHL’S)、J.C.ペニー(J.C. PNNY)などプロモーショナルNB主体の大衆百貨店の3層から構成される。所得が上位に集中して中産階級が疲弊していく中、中層・下層の百貨店は限界まで追い詰められて閉店が加速しており、最上層の高級百貨店さえ業績が年々悪化している。

19年決算では中級百貨店のメイシーズやディラーズはもちろん、大衆百貨店のコールズや高級百貨店のノードストロームまでそろって減収減益となる一方、OPS大手のTJX、ロス・ストアーズ(ROSS STORES)、バーリントン・ストアーズ(BURLINGTON STORES)はそろって増収増益で、両者の明暗が際立った。

米国主要デパートの最新業績

米国主要デパートの最新業績

メイシーズは0.9%減収の245.60億ドル/44.2%減益の9.70億ドル(営業利益率3.95%)、ディラーズは2.4%減収の62.04億ドル/35.6%減益の1.34億ドル(同2.16%)、コールズは1.5%減収の188.85億ドル/19.3%減益の0.99億ドル(同0.52%)、ノードストロムさえ2.2%減収の151.32億ドル/6.3%減益の7.84億ドル(同5.18%)となったが、これらはクレジットカード手数料など商品販売外の収入を加えたもの。それらを除けばメイシーズの営業利益は1.99億ドルと80.2%減益で売り上げ対比0.81%、コールズは0.10億ドルと96.6%の減益で同0.05%、ノードストロームさえ3.92億ドルと14.2%の減益で同2.59%でしかなく、ディラーズは1050万ドルの営業赤字になってしまう。

メイシーズは25%(61.4億ドル)、ノードストロームは33%(49.9億ドル)までEC売り上げを伸ばしてもこんなに低収益だから、メイシーズの店舗販売は10億ドル前後、ノードストロームの店舗販売も6億ドル前後の営業赤字と推計される。

19年決算のフルプライス大手4社合計売り上げ596億ドル(ノードストロームはフルプライスのみ)に対してオフプライス大手4社合計売り上げ(ノードストローム・ラックを含む)は702億ドルと17.8%も凌駕しており、その差は年々開いている。フルプライス店のセールやアウトレットまで含めると米国市場のオフプライス購入は8割に迫り、顧客カード割引まで含めるとブランド品のフルプライス購入は数%にすぎないと推計される。フルプライスからオフプライスへのシフトはとっくに臨界点を超えており、雪崩を打つようにオフプライスシフトが加速している。

オフプラスストアの成長が加速

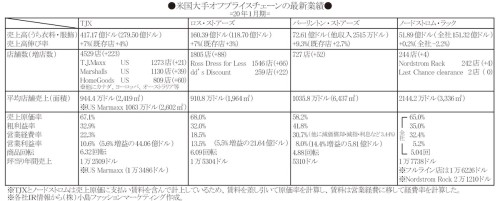

米国大手オフプライスストアの最新業績

米国大手オフプライスストアの最新業績

OPSの19年決算は、最大手のTJXが7.0%増収の417.17億ドルを売り上げて5.6%増益の44.06億ドル(営業利益、以下同)を稼ぎ、二番手のロス・ストアーズも7.0%増収の160.39億ドルを売り上げて5.5%増益の21.64億ドルを稼ぎ、三番手のバーリントン・ストアーズは9.3%増収の72.61億ドルを売り上げて14.4%増益の5.81億ドルを稼いでいる。売り上げでは四番手のノードストローム・ラックは大手3社に比べれば勢いを欠き、0.2%増収の51.89億ドルにとどまったが、同社フルプライス店舗の3.5%減に比べればまだましだ。

TJXは平均面積2419平方メートルで944.4万ドルを売り上げる店舗を4529店(223店増)展開し、米国内のTJマックス(TJ MAXX)とマーシャルズ(MARSHALLS)に限れば平均面積2602平方メートルで1063万ドルを売り上げている。ロス・ストアーズは平均面積1964平方メートルで910.8万ドルを売り上げる店舗を1805店(88店増)展開している。ウエアハウス型(倉庫型)のバーリントンは店舗面積が大きく、平均6437平方メートルで1035.8万ドルを売り上げる店舗を727店(52店増)展開。ノードストローム・ラックは平均面積3336平方メートルで2144.2万ドルを売り上げる店舗を242店(4店増、他にクリアランス2店)展開している。

販売効率が最も高いのが同社フルプライス百貨店の売れ残りブランド品が過半を占めるノードストローム・ラックで、年間坪あたり2万1210ドルを売り上げており、これは同社フルプライス店舗の1万6226ドルを30.7%も上回る。トレンド感を訴求するロス・ストアーズが1万5304ドル、オンシーズンのタイアップ商品に強いTJX(米国内T.J.マックス、マーシャルズ)が1万3486ドルで続く。それに対してメイシーズの全社平均(全面積の99.5%を百貨店が占める)は7300ドルとノードストローム・ラックの34.4%に過ぎないし、コールズは6760ドル(推計)、ディラーズは4553ドルとさらに低い。

在庫回転もTJXが6.32回転、ロス・ストアーズが6.09回転、重在庫ウエアハウス型のバーリントン・ストアーズさえ4.88回転しているのに、メイシーズは2.90回転、ディラーズは2.83回転、コールズも3.46回転しかしていない。ノードストロームは5.04回転と百貨店としては例外的に高いが、売り上げの34.3%を占めるOPSのノードストローム・ラックが売れ残り品を消化してくれるゆえの高回転と推察される。メイシーズがバックステージ(BACKSTAGE)の多店化(221店/うちメイシーズ内が215店)急ぐのも必然なのだ。

巨大ショールームかハイブリッドか

売り上げ伸び率を見ても販売効率を見ても収益性を見ても在庫回転を見ても、もはやフルプライスの百貨店はオフプライスストアの敵ではなく、掃討されていく敗軍でしかない。フルプライス品を実品展示するショールームと化しつつある。ノードストロームのようにOPSを多店化したり、同社を含む多くの百貨店がECを拡大して顧客利便に応えて、売り上げと収益を下支えしているが、もはやフルプライス店舗部門の巨額赤字を支えきれなくなっている。

このままでは米国の百貨店は巨大「ネイバーフッド・グッズ」(手数料型D2Cショールーム)と化すか、わが国の百貨店のようにハイブリッド化(テナント構成商業施設)に生き残りを見いだすしかなくなってしまう。

米国の百貨店は自社物件や定期借地権物件が多く売り上げ対比の賃料負担は極めて低いから(その分、減価償却費がかさむが)、ハイブリッド化で収益を稼ぐのはわが国の百貨店より容易で、意外と突破口になるかも知れない。ちなみにノードストロームの賃料負担は売り上げの0.67%に過ぎず、減価償却費を加えても5.10%に収まる。わが国小売業でこの構造に最も近いのがPPIH(旧ドンキホーテホールディングス)で、売り場のサブリース(コンセッショナリー)は同社の利益に少なからず貢献している。

米国の百貨店で最初にハイブリッド化に踏み切ったのはJ.C.ペニーで、メインストリート戦略(インショップ構成)を打ち上げて化粧品セレクトストアの「セフォラ(SEPHORA)」やカナダのSPA「ジョーフレッシュ(JOE FRESH)」などをインショップで導入したが、必ずしも自社の品ぞろえや客層とかみ合わず、成功しているとは言い難い。メイシーズも買収したビューティストアの「ブルーマーキュリー(BLUE MECURY)」をインショップで導入しているが、どちらも不動産戦略というより魅力あるコンテンツをバイイングでなくインショップで取り込むもので、わが国の百貨店のハイブリッド戦略とは目的が根底から異なる。逆にいえば、賃料負担が軽い米国百貨店が日本的ハイブリッド戦略に目覚めれば、収益性を少なからず改善できるかもしれない。

百貨店に未来はあるのか

米国の百貨店はセントラルバイイングと自前のDB(在庫配分・補給・移動運用)体制を確立し、エクスクルーシブバイイング(品番買い切り)で売価変更と店間移動を自在に行って買取商品の消化を図ってきたが、SPAと同じく消化歩留まりの悪化は止められず、オフプライス購入が広がるとともにセール依存が高まり、成長性も収益性も失って壁に当たっている。

買取商品ゆえ「さ・さ・げ(採寸・撮影・原稿作成)」し単品登録して自前のECを拡大し、コールズなどベンダー在庫までドロップシッピングでEC受注し(ウォルマートのマーケットプレイスも同じ)、店受け取りや店出荷などC&C(クリック&コレクト)も駆使してOMO※戦略を推し進めている。EC比率はメイシーズが25%、ノードストロームが33%、ニーマン・マーカスは36%(17.6億ドル)まで達したが、その高収益でもフルプライス店舗の損失を埋められなくなり、OPSの多店化に成功したノードストロームを除けばコンマ以下の低収益か営業赤字に転落している。

ちなみに19年1月期で8.59億ドル(EC比率26.1%)を売り上げたルルレモン・アスレティカ(LULULEMON ATHLETICA)のEC部門営業利益率は32.5%と店舗部門の18.2%より14.3ポイントも高い。ならばその何倍も売り上げる大手百貨店EC部門は応分に収益を稼いでいるはずで、店舗部門の赤字がそれを食い潰しているのだ。

もはやECを50%に伸ばしても不採算店舗を全て切り捨てない限り、米国百貨店の採算性は回復しない。その比率は2割や3割ではすまないだろう。フルサイズのフルプライス店は好採算店に絞り込み、小型のショールーミングストア(C&Cサービスのローカルサロンも併設)を再布陣して、OMOビジネスモデルに転換するしかない。その過程でクレジット事業を内製化しないと、ECプラットフォーマーのフィンテック部門に決済手数料を奪われ(顧客データも奪われる)、収益が伴わなくなる。

その一方で自社フルプライス百貨店の売れ残り商品を核としたOPSを多店化すれば、フルプライス百貨店の在庫消化も進み、マーチャンダイジングにも前向きに取り組める。ノードストローム・ラックの販売効率が自社フルプライス百貨店より30.7%、ロス・ストアーズより38.6%、TJXより57.3%も高いのは、それだけ魅力的なブランド商品(フルプライス百貨店の売れ残り)がそろっているということだ。

セントラルバイイング&DB体制を確立し、ECも大きく広げC&Cサービスも実現してOMO戦略を推し進める米国の大手百貨店とて苦境を抜け出せないのに、そのどれも実現に遠いわが国の百貨店は一体どうなるのだろうか。インバウンドも束の間の夢と消え、ハイブリッド化のランティエとして縮小延命を図るしかないとしたら無策に過ぎるのではないか。

※OMO(Online Merges with Offline)…ネットと店舗の垣根を超えた融合を意味し、モバイルフォンをキーツールとしてウェブルーミングとショールーミングを駆使するニューリテール戦略。

論文バックナンバーリスト

-

ダイヤモンド・チェーンストアオンライン

『“両極端”のユニクロとしまむら チェーンストア衣料品はどちらに学ぶべきか?』

(2024年04月25日付) -

WWD 小島健輔リポート

『絶好調アダストリアの強みと死角』

(2024年04月15日付) -

WWD 小島健輔リポート

『しまむらの「成長戦略」に物申す 比類ない事業基盤がもったいない』

(2024年04月09日付) -

WWD 小島健輔リポート

『三陽商会、オンワード、ワールド 大手アパレルは百貨店に戻ってくるか』

(2024年04月02日付) -

ダイヤモンド・オンライン

『イトーヨーカ堂とギャップがハマった現場弱体化の「落とし穴」とは』

(2024年03月27日付) -

WWD 小島健輔リポート

『「ザラ」最新決算にみる強さの本質 驚異的効率化の背景』

(2024年03月19日付) -

繊研新聞2024年03月15日付

『高コスト化するSPAチェーンに警鐘』 -

ダイヤモンド・オンライン

『イトーヨーカ堂「ファウンドグッド」の成否 GMSの衣料売場はアパレルの草刈場になるのか?』

(2024年03月06日付) -

WWD 小島健輔リポート

『“テロワール”こそアパレルの生命線 ワークマン、ライトオンの根本的課題』

(2024年03月05日付) -

ダイヤモンド・オンライン

『ファストリ業績絶好調も…日本の大衆から乖離するユニクロはどこへ行く?』

(2024年02月21日付) -

WWD 小島健輔リポート

『業界騒然!ヨーカ堂の衣料品平場を継承するアダストリア「ファウンドグッド」の実像に迫る』

(2024年02月19日付) -

繊研新聞2024年02月16日付

『コロナ明けリバウンドの終焉でインフレ政策は壁に当たる』 -

WWD 小島健輔リポート

『ワークマンの業績下方修正に見る「すれ違いの構図」』

(2024年02月09日付) -

WWD 小島健輔リポート

『リベンジ消費とインフレに押し上げられた「宴」の終焉が迫る』

(2024年01月29日付) -

WWD 小島健輔リポート

『ファミマの「コンビニエンスウェア」はジンクスを超えるのか』

(2024年01月16日付) -

Japan Innovation Review(JBpress)

『今、問われている「お値打ち基準」、「衣料品の価格」は何が決めるのか?』

(2024年01月12日付) -

WWD 小島健輔リポート

『四重インフレ不可避の2024年を乗り切る技と仕掛け』

(2024年01月10日付) -

Japan Innovation Review(JBpress)

『デジタル広告急伸の中、2024年はいよいよリテールメディアが開花する』

(2024年01月05日付) -

WWD 小島健輔リポート

『「リステア神話」からリテールメディアを展望する』

(2023年12月21日付) -

Japan Innovation Review(JBpress)

『「4重コストインフレ」の2024年を、

小売業はどう生き残ればいいのか?』

(2023年12月18日付) -

WWD 小島健輔リポート

『アパレルマーチャンダイジングの定石を問う』

(2023年12月06日付) -

Japan Innovation Review(JBpress)

『貧困化する日本で、

このままセルフレジやレジレスを拡大してよいのか』

(2023年12月01日付) -

WWD 小島健輔リポート

『アパレルの「客単価」と「客数」からマーケットポジションを検証する』

(2023年11月28日付) -

Japan Innovation Review(JBpress)

『チェーンストアが誤った、「食品スーパーの隣で売れる衣料品」の理解と実践』

(2023年11月21日付) -

WWD 小島健輔リポート

『三陽商会の復活は本物か』

(2023年11月13日付) -

Japan Innovation Review(JBpress)

『衰退する既製スーツの救世主は「OMO/DX」と「アクティブスーツ」だ』

(2023年11月25日付) -

WWD 小島健輔リポート

『SPAの多様な調達方法と究極のDXサプライ』

(2023年11月01日付) -

Japan Innovation Review(JBpress)

『アパレル小売経営に今求められる「多変数連立方程式」とは』

(2023年10月25日付) -

WWD 小島健輔リポート

『飛躍する「ユニクロ」、苦闘する「無印良品」

なぜ明暗が分かれたか』

(2023年10月18日付) -

Japan Innovation Review(JBpress)

『集中戦略と分散戦術』

(2023年10月16日付) -

Japan Innovation Review(JBpress)

『インフレ時代に求められる経営哲学と革命条件は何か』

(2023年10月12日付) -

WWD 小島健輔リポート

『そごう・西武の失敗から考える「百貨店復活論」

後編:日米比較で見えてくる現実路線』

(2023年10月04日付) -

WWD 小島健輔リポート

『そごう・西武の失敗から考える「百貨店復活論」

前編:二束三文の売却額の背景』

(2023年10月03日付) -

WWD 小島健輔リポート

『「ユニクロ:シー」に見る骨格タイプとパーソナルカラーというマーケティング視点』

(2023年09月26日付) -

Japan Innovation Review(JBpress)

『過渡期の今こそ検証したい

「店舗DXは業績向上に寄与しているのか」』

(2023年09月08日付) -

WWD 小島健輔リポート

『踊り場のアウトドア市場

「ワークマン カラーズ」は突破口になるのか』

(2023年09月05日付) -

Japan Innovation Review(JBpress)

『購買慣習が変わった今こそ見直したい、

チェーンストアにとってのVMDの役割』

(2023年08月28日付) -

WWD 小島健輔リポート

『「ユニクロ:シー」と「ニュートラルワークス.」に共通する心地よさの理由』

(2023年08月25日付) -

Japan Innovation Review(JBpress)

『矛盾を抱えるSC業界にテナントチェーンはどう付き合うべきか』

(2023年08月23日付) -

WWD 小島健輔リポート

『スノーピーク大幅下方修正の衝撃 アウトドアとアスレジャーはどうなるか』

(2023年08月16日付) -

WWD 小島健輔リポート

『アパレルチェーンの値上げの巧拙と市場適合度を検証する』

(2023年08月08日付) -

WWD 小島健輔リポート

『コロナ後の損益構造確立へ

適正家賃への店舗資産入れ替えを急げ』

(2023年07月28日付) -

WWD 小島健輔リポート

『ファストリとハニーズの大幅上方修正の

要因はどこが違うのか』

(2023年07月25日付) -

Japan Innovation Review(JBpress)

『年収水準に見るアパレル小売の課題とインフレ政策という突破口

人時生産性の向上とデフレスパイラルからの脱却が業界に新たな時代を開く』

(2023年07月21日付) -

Japan Innovation Review(JBpress)

『ルルレモンとギャップの明暗を分けたアスレジャーの奔流と機能素材革命

既成概念や成功体験にとらわれると、致命的な地殻変動を見落としてしまう』

(2023年07月06日付) -

WWD 小島健輔リポート

『銀座店も退店「ギャップ」凋落はなぜ?市場と調達、組織の3要員を分析』

(2023年07月03日付) -

Japan Innovation Review(JBpress)

『「高まり続けるEC化率」を喜べないアパレル業界の不合理な因習』

(2023年06月23日付) -

WWD 小島健輔リポート

『SPAは脱「売り減らし」の協業型へ リテールテクノロジーを探究せよ』

(2023年06月21日付) -

WWD 小島健輔リポート

『古着ブーム」に異変あり メジャー化への関門』

(2023年06月15日付) -

WWD 小島健輔リポート

『ユナイテッドアローズに山積する課題 遠い本格回復』

(2023年06月01日付) -

WWD 小島健輔リポート

『業界の「因習」を超えて

フェイシング量と補給体制を見極めよ』

(2023年05月26日付) -

JBpress

『イトーヨーカ堂はなぜ直営アパレル事業から撤退せねばならなかったのか』

(2023年05月18日付) -

WWD 小島健輔リポート

『ワークマン「神話」に陰り』

(2023年05月16日付) -

JBpress

『物流業界の「逼迫危機問題」、依存している小売業界側から見てみたら』

(2023年05月15日付) -

WWD 小島健輔リポート

『ユニクロ症候群の罠

「縦売り商法」と「横売り商法」を見極めよ』

(2023年05月09日付) -

WWD 小島健輔リポート

『「ライトオン」は「バックル」の何を学ぶべきだったのか』

(2023年04月25日付) -

JBpress

『小島健輔が喝破、「Amazon GoとAmazon Styleの問題はここにあり」』

(2023年04月14日付) -

WWD 小島健輔リポート

『絶好調!アダストリアとしまむら 比較して分かった事実』

(2023年04月14日付) -

WWD 小島健輔リポート

『米国アパレルマーケットの変貌』

(2023年04月04日付) -

JBpress

『小島健輔が解説「アパレル業界のDXはなぜ、分断と混迷を抜け出せない?」』

(2023年03月24日付) -

WWD 小島健輔リポート

『「ザラ」のインディテックス、SPA首位独走でも大転換』

(2023年03月23日付) -

マネー現代

『ホロライブとにじさんじ、その「凄すぎる実力」「ビジネスモデルの中身」「意外な違い」を全分析…!』

(2023年03月19日付) -

WWD 小島健輔リポート

『イトーヨーカ堂「アパレル事業撤退」の教訓』

(2023年03月14日付) -

WWD 小島健輔リポート

『インフレを勝機にする

「計算ずくのアパレル値上げ」』

(2023年03月07日付) -

WWD 小島健輔リポート

『目指すはメタバース・エンタメ・プロダクションか』

(2023年02月24日付) -

WWD 小島健輔リポート

『なぜ「H&M」はSPA首位争いから遠ざかったのか』

(2023年02月08日付) -

WWD 小島健輔リポート

『LVMHに見る「ラグジュアリービジネスの模範解答」』

(2023年02月01日付) -

マネー現代

ユニクロ「年収4割増」が巻き起こす「アパレル大異変」の“ヤバすぎる中身”

(2023年01月20日付) -

WWD 小島健輔リポート

『ユニクロの給料はもっと上げられる 賃上げ能力を検証』

(2023年01月17日付) -

繊研新聞2023年01月10日付掲載

『2023年はポジションを固め

販管費を抑制してインフレを克服せよ』 -

WWD 小島健輔リポート

『2023年は2大コストをプロフィットに転換しよう』

(2023年01月06日付) -

WWD 小島健輔リポート

『2023年の最大課題

アパレル「コスト抑制」の突破口はどこか』

(2022年12月26日付) -

WWD 小島健輔リポート

『ライセンスビジネスが再び脚光を浴びるわけ』

(2022年12月19日付) -

マネー現代

『もう「GU」を超えた…

“日本で爆売れ”中国発「SHEIN」が抱える

「2つのヤバい大問題」』

(2022年11月30日付) -

WWD 小島健輔リポート

『マッシュホールディングスのM&Aの深謀遠慮』

(2022年11月24日付) -

WWD 小島健輔リポート

『アパレルの労働生産性の壁を越えるレバレッジ戦略』

(2022年11月11日付) -

WWD 小島健輔リポート

『「ららぽーと福岡」に見るショッピングセンター商圏の取り方』

(2022年11月01日付) -

WWD 小島健輔リポート

『好調アダストリアに死角はないのか』

(2022年10月18日付) -

WWD 小島健輔リポート

『アパレルの「勝ちの構図」はこうして築け』

(2022年10月12日付) -

WWD 小島健輔リポート

『社長電撃辞任

「スノーピーク」の本業に死角はないのか』

(2022年09月30日付) -

WWD 小島健輔リポート

『「フォーエバー21」「アメリカンイーグル」「エディー・バウワー」

再進出にみるスキームの選択』

(2022年09月27日付) -

マネー現代

『プーチンが“すべて暴露”した

「地球環境問題」と「脱化石燃料」の不都合すぎる真実』

(2022年09月23日付) -

WWD 小島健輔リポート

『14年ぶりに微笑む「ファッションの神様」』

(2022年09月21日付) -

WWD 小島健輔リポート

『デフレ経営とインフレ経営

冷戦復活で崩壊する西欧の脱化石燃料パラドックス』

(2022年09月15日付) -

WWD 小島健輔リポート

『逆転する歴史の歯車

アパレルビジネスは統合から再分業へ』

(2022年08月20日付) -

マネー現代

『落日の日本を見切って撤退が加速する外資アパレルチェーン』

(2022年08月09日付) -

マネー現代

『日本の「アパレル業界」の「不都合な真実」を明かす…

“大量廃棄””売れ残り”“供給過剰”などの「リアルデータ」を全公開!』

(2022年08月04日付) -

繊研新聞2022年07月28日付掲載

『値引き販売のチキンレースをやめ、 分別回収で「キレイな古着」リサイクルを確立しよう』 -

WWD 小島健輔リポート

『外資SPAの落日

「H&M」原宿店の撤退が意味するもの』

(2022年07月20日付) -

WWD 小島健輔リポート

『値上げの明暗に見るビジネスモデルの根源的選択』

(2022年06月28日付) -

マネー現代

『ユニクロ「値上げ」の衝撃で、アパレル業界にこれから起きる「すごい変化」…!』

(2022年06月11日付) -

繊研新聞2022年6月10日付掲載

『アバターアパレルの市場性を考察する メタバースよりプレ・メタ』 -

WWD 小島健輔リポート

『ユニクロも値上げ 「調達コスト高騰」をどう売価に転嫁するか』

(2022年06月09日付) -

繊研新聞2022年6月3日付掲載

『ダム型サプライから倉庫レスのOMOと下剋上のVMIへ』 -

WWD 小島健輔リポート

『ワールドとユナイテッドアローズの回復は本物か』

(2022年05月26日付) -

WWD 小島健輔リポート

『「無印良品」神話の崩壊と二つの選択』

(2022年05月13日付) -

マネー現代

『プロが教える「お宝」を見つけるコツ…オフプライス店より「古着屋」が狙い目!』

(2022年05月03日付) -

マネー現代

『秘密の「手数料」…百貨店、駅ビル、ECモールについてわかった「驚くべき真実」』

(2022年04月26日付) -

WWD 小島健輔リポート

『三陽商会とオンワードはなぜ勝ち組から転落したのか』

(2022年04月25日付) -

マネー現代

『百貨店が「高い」のはなぜ…? プロが明かす「不都合な真実」と「変わる現場」』

(2022年04月13日付) -

WWD 小島健輔リポート

『なぜ「ルルレモン」はコロナ下でも急成長できたのか

苦境で光る“誠実経営”』

(2022年04月07日付) -

WWD 小島健輔リポート

『ショールーミング型店舗「アマゾンスタイル」の離陸は難しい』

(2022年04月01日付) -

WWD 小島健輔リポート

『「ザラ」「H&M」「ユニクロ」

3大SPA最新決算にみる挫折感』

(2022年03月23日付) -

マネー現代

『大流行「売らない店」は「百貨店の救世主」になるのか…?

プロの「意外な答え」』

(2022年03月19日付) -

WWD 小島健輔リポート

『売り上げを伸ばすMDとサプライの秘訣』

(2022年03月15日付) -

WWD 小島健輔リポート

『ラグジュアリービジネスの秘訣はインフレスパイラル』

(2022年02月24日付) -

WWD 小島健輔リポート

『業績下方修正のユナイテッドアローズ この経営陣に回復は期待できるのか』

(2022年02月15日付) -

WWD 小島健輔リポート

『「LVMH」と「H&M」の

決算にみる天界と地上の格差』

(2022年02月04日付) -

マネー現代

『「貧しい日本」で、いま「古着ブーム」が起きている

“意外な舞台裏”』

(2022年01月19日付) -

WWD 小島健輔リポート

『古着ブーム再来は本当か

メジャー化に必要なこと』

(2022年01月18日付) -

マネー現代

『アバターからトイ・ドールまで

「着せ替え人形」が大流行する時代の「正しい見方」』

(2022年01月06日付) -

WWD 小島健輔リポート

『2022年はOMOで店舗回帰せよ』

(2022年01月06日付) -

マネー現代

『「オシャレ」が死んだ日本を、

「ダンス世代」の若者たちが“覚醒”させ始めたワケ』

(2021年12月23日付) -

繊研新聞2021年12月22日付掲載

『衣料品の供給と消費・廃棄・リサイクルの真実

サステナブルな無在庫販売を目指せ』 -

WWD 小島健輔リポート

『ダンス必修世代の2.5次元感覚がファッションを変える』

(2021年12月21日付) -

マネー現代

『アパレル業界は「もう復活できない」のか…?

コロナ危機のウラで「いま本当に起きている現実」』

(2021年12月06日付) -

WWD 小島健輔リポート

『2次流通の新本命 古着とオフプライスの垣根なき「アーカイブストア」』

(2021年12月03日付) -

繊研新聞2021年12月01日付掲載

『中韓越境ECファストアパレルが日本市場を席巻

アパレル事業者はDX無在庫商法に学べ』 -

WWD 小島健輔リポート

『アパレル在庫問題に究極の答え 「商品ライフサイクル管理」で無在庫化をめざせ』

(2021年11月25日付) -

マネー現代

『「死に体」アパレルの救世主?

中国・韓国で急成長「在庫なし商法」のスゴい正体』

(2021年11月17日付) -

Facebook

『CLO+DAZ(Face Transfer )+MMDでバーチャルランウェイが実現!』(2021年11月11日付) -

WWD 小島健輔リポート

『アパレルの「DXファストサプライ」が開くSF的近未来』

(2021年11月10日付) -

WWD 小島健輔リポート

『「ユニクロ」最高益決算の死角』

(2021年10月21日付) -

Facebook

『「SHEIN」のサプライシステムはADAS(自動運転)感覚』(2021年10月10日付) -

WWD 小島健輔リポート

『顧客の世代交代で浦島太郎になっていませんか

小島健輔リポート』

(2021年10月06日付) -

WWD 小島健輔リポート

『アパレルの店舗販売に未来はあるのか 小島健輔リポート』

(2021年09月15日付) -

WWD 小島健輔リポート

『セレクトチェーンに未来はあるのか 小島健輔リポート』

(2021年09月01日付) -

Facebook

『店舗販売も「場ミリ」脚本が大切』(2021年08月31日付) -

Facebook

『ユニクロのジーンズはジャパンフィットじゃない!』(2021年08月23日付) -

WWD 小島健輔リポート

『アフターコロナで復活する会社、しない会社 小島健輔リポート』

(2021年08月18日付) -

WWD 小島健輔リポート

『無印良品の「第二創業」 問われる実行力と求心力』

(2021年08月04日付) -

WWD 小島健輔リポート

『アパレルの商品力はこの「三次方程式」で築け』

(2021年06月16日付) -

マネー現代

『「落日」の日本、ここへきて「優しいアニメ」ばかりが“大人気”になるワケ』

(2021年06月13日付) -

WWD 小島健輔リポート

『出店で後悔しないためのチェックリスト

罠とチャンスをこう見分けよ』

(2021年06月09日付) -

WWD 小島健輔リポート

『壁に当たったアパレルチェーンの経営構図 今こそ断捨離を決断せよ』

(2021年06月01日付) -

マネー現代

『ユニクロに「逆風」が続出するウラで、いよいよ柳井社長が迫られる「重要な決断」』

(2021年05月26日付) -

マネー現代

『百貨店と駅ビル、なぜか「コロナ感染者」がいなくならない「本当のワケ」』

(2021年05月18日付) -

WWD 小島健輔リポート

『ワールドとユナイテッドアローズの決算に見る経営スキル』

(2021年05月14日付) -

繊研新聞2021年05月13日付掲載

『環境省の問う「ファッション産業のサスティナビリティ」は

経営の時間軸から変えないと実現しない』 -

WWD 小島健輔リポート

『「アフター・コロナ」と「アフター・チャイナ」への究極の選択』

(2021年05月07日付) -

Facebook

『クローゼットの棚卸で思う

アフターコロナはスロービジネス』(2021年05月03日付) -

マネー現代

『アパレル業界に「死亡宣告」をつきつけた

「環境省レポート」の衝撃的中身』

(2021年04月28日付) -

マネー現代

『「ウイグル騒動」でここから「ユニクロショック」は本当に起きてしまう…のか?』

(2021年04月20日付) -

Facebook

『環境省「SUSTAINABLE FASHION」レポートに脱帽!

これはアパレル業界に対する死亡宣告だ。』(2021年04月19日付) -

WWD 小島健輔リポート

『しまむらの復活は本物か』

(2021年04月13日付) -

マネー現代

『「エコ商品」はほんとうに地球に優しいか…?日本人に知ってほしい「意外な真実」』

(2021年04月06日付) -

WWD 小島健輔リポート

『新経営陣はユナイテッドアローズを再建できるか』

(2021年04月05日付) -

マネー現代

『アパレル業界で話題騒然!

いまどき客が殺到する「オフプライスストア」は本当に“救世主”なのか?』

(2021年03月27日付) -

Facebook

『「正しいこと」ってな〜に?』(2021年03月26日付) -

マネー現代

『ユニクロ「一斉値下げ」の衝撃度…

ライバル「総倒れ」で、ついに「世界一位」になるかもしれない!』

(2021年03月23日付) -

WWD 小島健輔リポート

『日本のオフプライスストアは離陸できるのか

「アンドブリッジ」最大店舗に見る突破口』

(2021年03月18日付) -

ダイヤモンド・オンライン

『ユニクロ9%「一斉値下げ」で狙うアジア・国内のライバル“掃討作戦”』

(2021年03月18日付) -

WWD 小島健輔リポート

『2020年統計に見る悲しい現実

日本は貧乏になり衣料消費は20年間で半減した』

(2021年03月09日付) -

マネー現代

『ユニクロ「値下げ」の衝撃…アパレル業界の「在庫問題」がいよいよ危なくなってきた!』

(2021年03月08日付) -

WWD 小島健輔リポート

『スーツビジネスは終わったのか 既製スーツからアクティブスーツへ』

(2021年02月22日付) -

繊研新聞2021年02月22日付掲載

『店舗運営の闇を照らす

賃料と運営コストを削減し

「エッセンシャルシフト」を急げ』 -

マネー現代

『日本人は知らない…日本人がどんどん「貧しく」なっている「本当の理由」』

(2021年02月20日付) -

マネー現代

『「死にかけ」アパレル業界、じつはまだまだ「生き残れる道」があった…!』

(2021年02月15日付) -

WWD 小島健輔リポート

『コロナ禍で露呈した大手アパレル4社の深刻度』

(2021年02月10日付) -

WWD 小島健輔リポート

『コロナで混迷する「ザラ」「H&M」「ユニクロ」の売り上げ順位争い』

(2021年02月05日付) -

Facebook

『LVMHはコロナ禍でもノブレス・オブリージュ』(2021年01月27日付) -

WWD 小島健輔リポート

『「エッセンシャルシフト」を急げ』

(2021年01月26日付) -

マネー現代

『『GINZA SIX』“大量閉店”騒動のウラで、マスコミが報じない「東京大崩壊」のヤバすぎる現実』

(2021年01月25日付) -

Facebook

『今時「“傾城”爆買い百貨店」の報道に違和感』(2021年01月24日付) -

繊研新聞2021年01月20日付掲載

『百貨店衣料品とユニクロに見るシーズンMDの変化』

アフターコロナの新常態にMDとサプライはどう対応すべきか -

Facebook

『夢と希望より最低限のエッセンシャル』(2021年01月19日付) -

WWD 小島健輔リポート

『外資アパレルの撤退ラッシュが再燃する』

(2021年01月13日付) -

Facebook

『「本もの」か「怪しいもの」か 五感で嗅ぎ分けよう』(2021年01月13日付) -

マネー現代

『コンビニ業界、「駅前でも客が来ない店」と「裏通りでも売れまくる店」の決定的な差』

(2021年01月09日付) -

WWD 小島健輔リポート

『2021年は原点回帰の再生と新創業 小島健輔リポート』

(2021年01月06日付) -

Facebook

『アパレル店舗もこの機会に夜間営業を短縮しよう!!』(2021年01月04日付) -

マネー現代

『女子高生「制服ビジネス」、なぜかユニクロも“参入”できない「知られざる深層」』

(2021年01月04日付) -

販売革新2021年01月号

日本のチェーンストア産業が今、取り組むべき課題

『チェーンストアに問われるサステナビリティとDX』 -

マネー現代

『大人気「ユニクロのマスク」を超える「凄いマスク」があった…!【2020年ベスト記事】』

(2020年12月24日付) -

マネー現代

『ショッピングモールの「闇」…じつは店によって「家賃」が何倍も違っていた!?』

(2020年12月24日付) -

WWD 小島健輔リポート

『2021年はアパレル復興の年となるのか 「13のレス」と「5つの施策」』

(2020年12月23日付) -

繊研新聞2020年12月21日掲載

『ショッピングモールの闇を照らす』

家賃条件の不合理と不公平をどう是正するか -

マネー現代

『アパレル業界の「価格」がおかしい…!「値引き」のウラで広がる“二重価格商法”』

(2020年12月17日付) -

WWD 小島健輔リポート

『百貨店の本当の“余命” 小島健輔リポート』

(2020年12月15日付) -

繊研新聞2020年12月11日付掲載

『オフプライスストアの成功条件

もはや処分業者には頼れない』 -

マネー現代

『アパレル業界、「叩き売られるブランド」と「ずっと売れるブランド」の大違い』

(2020年12月11日付) -

WWD 小島健輔リポート

『52週MDの誤解とあるべきMDサイクル 小島健輔リポート』

(2020年12月08日付) -

繊研新聞2020年12月03日付掲載

『ショールーミングストアとウェブルーミングサロン

ローカルOMOとテザリングの勧め』 -

マネー現代

『「ECの限界」に直面したアパレル業界…じつは新しい「試着サロン」が突破口になる!』

(2020年12月03日付) -

WWD 小島健輔リポート

『「わけあって、安い」の限界

コロナ後の価格革命に備えよ』

(2020年11月25日付) -

WWD 小島健輔リポート

『VFはなぜ「シュプリーム」を買うのか 4度目のドメイン転換劇』

(2020年11月18日付) -

WWD 小島健輔リポート

『出店相次ぐオフプライスストアの差し迫った課題 小島健輔リポート』

(2020年11月13日付) -

マネー現代

『アパレル業界「大崩壊」を招いた「3つのすれ違い」のヤバい正体』

(2020年11月05日付) -

マネー現代

『ユニクロ、ZARA…プロが教える「めちゃお得な商品」「じつは損する商品」の見分け方』

(2020年10月22日付) -

WWD 小島健輔リポート

『「ユニクロ」と「無印良品」の明暗を分けたコロナ禍決算 小島健輔リポート』

(2020年10月21日付) -

繊研新聞2020年10月14日付掲載

『VMDはこのままでよいのか

本当のVMDで店舗を蘇らせよう』 -

WWD 小島健輔リポート

『コロナ決算に見るオンワードと三陽商会の瀬戸際と再生』

(2020年10月14日付) -

マネー現代

『アパレル業界、ここへきて「偽ブランド」が「大量発生」しているウラ事情』

(2020年10月07日付) -

WWD 小島健輔リポート

『NY撤退後の「鎌倉シャツ」の課題』

(2020年10月05日付) -

Facebook

『「無印良品」の秋冬衣料品値下げに思う

「わけあって安い」の現実』(2020年10月02日付) -

マネー現代

『小島健輔が絶句「アパレル業界、いよいよ在庫もブランドも

「大量投げ売り」が始まった…!」』

(2020年09月17日付) -

WWD 小島健輔リポート

『「ららぽーと愛知東郷」に見るアウトドア集中と

オフプライスの違和感』

(2020年09月15日付) -

Facebook

『アウトドアとオフプライスが氾濫する 「ららぽーと愛知東郷」』(2020年09月09日付) -

マネー現代

『レジ袋有料化は「エコ」じゃない…?

日本人は知らない「不都合な真実」』

(2020年09月03日付) -

WWD 小島健輔リポート

『壁に当たった都心型ブランドとファッションシステム』

(2020年09月02日付) -

マネー現代

『アパレル業界、いよいよ「販売員」の「使い捨て」がヒドいことになってきた…!』

(2020年08月26日付) -

Facebook

『75年目の終戦記念日に想う』(2020年08月15日付) -

繊研新聞2020年08月13日付掲載

『過剰供給からどう脱却するか

アパレル流通の主役はSPAからスマートベンダーへ』 -

マネー現代

『ユニクロは高い…?

アパレル価格の「ヤバい裏側」をプロがすべて明かす!』

(2020年08月13日付) -

繊研新聞2020年08月11日付掲載

『コロナを契機にデベとテナントの関係も変わる

テナントの4つの不利と商業施設のLCCシフト』 -

WWD 小島健輔リポート

『ユナイテッドアローズとワールドの明暗

難局を乗り切るガバナンスが問われる』

(2020年08月11日付) -

PRESIDENT Online

『コロナ危機で米国ではモールも潰れるのに、

日本ではテナントだけが苦しい理由』(2020年08月07日付) -

マネー現代

『アパレルの「売れ残り」、じつは「大量廃棄」されてなかった… その意外な真実!

基本は「持ち越し」と「転売」そして…』

(2020年08月06日付) -

繊研新聞2020年08月06日付掲載

『販売員は使い捨てなのか コロナ禍を契機にデジタルスキルの多能専門職へ』 -

WWD 小島健輔リポート

『「セシルマクビー」が超えられなかったアパレル専門店の壁』

(2020年07月30日付) -

WWD 小島健輔リポート

『上場アパレル6社は過剰在庫をどう処分したか

コロナの打撃を検証』

(2020年07月28日付) -

繊研新聞2020年07月27日付掲載

『コロナパニックで流通販売のDXが急進する』 -

Facebook

『やっぱコロナを契機に店閉めるしかないね!』(2020年07月24日付) -

PRESIDENT Online

『オンワードに「ゾゾへの再出店」を決断させた

想定以上の苦戦と赤字』(2020年07月22日付) -

マネー現代

『紳士服業界、なぜか「AOKI」と「洋服の青山」の明暗が分かれてきたワケ』

(2020年07月17日付) -

ダイヤモンド・オンライン

『米国MUJI破綻を招いた「無印良品3つの弱点」』

(2020年07月15日付) -

マネー現代

小島健輔が絶句『無印良品よ、大丈夫か…?』

(2020年07月15日付) -

WWD 小島健輔リポート

『コロナ危機で痛感した「キャッシュフロー経営」』

(2020年07月14日付) -

Facebook

『日本の商業施設デベは幸せだね!』(2020年07月07日付) -

WWD 小島健輔リポート

『アパレル過剰供給「3つの深淵」 狂気はなぜ止められないのか』

(2020年07月07日付) -

マネー現代

『大人気「ユニクロのマスク」を超える「凄いマスク」があった…!』

(2020年07月07日付) -

WWD 小島健輔リポート

『商業施設はこのままでよいのか テナントとの共存共栄を問う』

(2020年07月01日付) -

マネー現代

『アパレル異変、いよいよ「ユニクロ」がH&Mを抜いて「世界2位」へ…!』

(2020年07月01日付) -

Facebook

『買うものが無い百貨店の夏セール』(2020年06月29日付) -

マネー現代

『アパレル「大量の売れ残り」はどこへ消えるのか…その意外すぎる「現実」』

(2020年06月25日付) -

ダイヤモンド・オンライン

『断末魔のアパレル業界、企業の破綻リスクを見分ける3つのポイント』

(2020年06月16日付) -

ダイアモンドオンライン

『断末魔のアパレル業界、企業の破綻リスクを見分ける3つのポイント』

(2020年06月16日付) -

WWD 小島健輔リポート

『「ザラ」は1200店舗を閉めてもSPA首位を維持できるか』

(2020年06月16日付) -

週刊エコノミスト

『税過剰消費で』

(2020年06月16日付) -

マネー現代

『アパレル販売が激変…

なぜか「客」も「店」も郊外への大移動が始まった!』

(2020年06月11日付) -

WWD 小島健輔リポート

『「第2波が来ればアウト」コロナ休業明けの再起動体制を問う』

(2020年06月10日付) -

Facebook

『コロナでデザイナーブランド壊滅か!』(2020年06月05日付) -

WWD 小島健輔リポート

『コロナ後の店頭販売はタッチレスのデジタル化が急務』

(2020年06月01日付) -

Facebook

『ユナイテッドアローズが余命3ヶ月ってホント?』(2020年05月25日付) -

Facebook

『「カタルシス後の未来を託す」小島健輔からの提言』(2020年05月23日付) -

現代ビジネスオンライン

『社会貢献か、便乗商法か…? 大流行中「ファッションマスク」の功と罪』

(2020年05月22日付) -

Facebook

『ニーマンマーカスとJCペニーを一緒にしないで』(2020年05月17日付) -

WWD 小島健輔リポート

『アパレルの過剰供給は終わる

「ポスト・アポカリプス世界」のアーカイブMD』

(2020年05月14日付) -

Facebook

『アパレル業界にゾンビが引導を渡す』(2020年05月14日付) -

現代ビジネスオンライン

『コロナ直撃、アパレル業界の「大量在庫」が行きつく意外すぎる場所』

(2020年05月13日付) -

WWD 小島健輔リポート

『J.クルーとニーマン・マーカス

新型コロナが幕引きした2つのマネーゲーム』

(2020年05月05日付) -

WWD 小島健輔リポート

『エシカル&DX急進で過剰供給も終焉

コロナ後のアパレル業界』

(2020年05月01日付) -

現代ビジネスオンライン

『コロナ危機で、アパレル業界の「秋冬シーズン」に大異変が起こる…!』

(2020年04月29日付) -

WWD 小島健輔リポート

『コロナパニックが引導を渡したファッション流通』

(2020年04月21日付) -

WWD 小島健輔リポート

『新型コロナで余った在庫をどうするか

二つの選択』

(2020年04月16日付) -

Facebook

『今こそ「サスティナビリティ」を決意せよ』(2020年04月14日付) -

WWD 小島健輔リポート

『訪日客の消失を超えて

アウトレットモール再拡大の条件』

(2020年04月06日付) -

現代ビジネスオンライン

『コロナ自粛でわかった「過剰消費大国・ニッポン」の不都合な真実』

(2020年04月04日付) -

Facebook

『イオンモールの英断を賞賛する』(2020年04月02日付) -

商業界オンライン 小島健輔からの直言

『小売業のサスティナビリティとは供給の継続だ』(2020年03月31日付) -

商業界オンライン 小島健輔からの直言

『ドンキ流オフプライスストアのお手並み拝見』(2020年03月24日付) -

WWD 小島健輔リポート

『ストライプ、楽天、青山商事…

今こそ問われる企業の社会的責任』

(2020年03月24日付) -

商業界オンライン 小島健輔が指摘

『商業施設の賃料が人気相場で良いのか』(2020年03月20日付) -

現代ビジネスオンライン

『ドンキも参入! アパレル業界を揺るがす「オフプライス革命」の衝撃』

(2020年03月19日付) -

Facebook

『最低保証家賃がコロナ不況下のテナントを追い詰めている』(2020年03月19日付) -

商業界オンライン 小島健輔からの直言

『多店化するオフプライスストア』(2020年03月16日付) -

商業界オンライン 小島健輔からの直言

『コロナウイルスが招くカタルシスに負けるな』(2020年03月13日付) -

商業界オンライン 小島健輔からの直言

『どうして他山の石に学ばないのか』(2020年03月12日付) -

WWD 小島健輔リポート

『最新決算にみる米国百貨店とオフプライスストアの明暗』

(2020年03月11日付) -

商業界オンライン 小島健輔からの直言

『急ぎ過ぎたキャッシュレス化の弊害』(2020年03月09日付) -

通販新聞

『衣料品EC市場の行方は?』

(2020年03月05日付) -

商業界オンライン 小島健輔が直言

『ヴィクトリアズ・シークレット売却の深淵』(2020年03月02日付) -

WWD 小島健輔リポート

『ぼろ儲けか、真摯なブランディングか

二大ラグジュアリー帝国の決算から見た実像』

(2020年02月28日付) -

商業界オンライン 小島健輔が解明

『だまされてはいけない原価率のマジック』(2020年02月28日付) -

WWD 小島健輔リポート

『在庫問題を解決する決定打

DBからデジタルVMIへ』

(2020年02月26日付) -

現代ビジネスオンライン

『狂乱の「スマホPay」バトル、最後に「ツケ」を回されるのはだれか』

(2020年02月25日付) -

商業界オンライン 小島健輔が提言

『販売員問題を解決する4つの方策』(2020年02月21日付) -

商業界オンライン 小島健輔が啓示

『しまむら、ライトオンの浮上策 私が社長ならこうする!』(2020年02月19日付) -

WWD 小島健輔リポート

『D2C神話から“個客”実利のC2Mへ』

(2020年02月14日付) -

商業界オンライン 小島健輔が警鐘

『このままではECの未来がつぶされる』(2020年02月12日付) -

商業界オンライン 小島健輔が検証

『衣料品の季節MD展開はどう変わるべきか』(2020年02月05日付) -

WWD 小島健輔リポート

『ハイブリッド化も挫折

百貨店はこのまま終わるのか』

(2020年02月04日付) -

販売革新2020年02月号掲載

『ユニクロVS.無印VS.ワークマンの実力と将来性を検証 明日の勝者は誰か』 -

商業界オンライン 小島健輔が問う

『しまむらとワークマンの格差』(2020年01月28日付) -

ファッション販売2020年03月号掲載

『デジタルトランスフォーメーションの二大潮流』 -

商業界オンライン 小島健輔からの直言

『ICタグ革命が加速するリテールDX』(2020年01月24日付) -

現代ビジネスオンライン

『小島健輔が警鐘

「ユニクロがここへきて『失速』している本当のワケ」』

(2020年01月21日付) -

商業界オンライン 小島健輔からの直言

『「ユニクロ」「無印」の抱える課題』(2020年01月20日付) -

WWD 小島健輔リポート

『日本にオフプライスストアは定着するか

サステナブルに遠い二次流通の実態』

(2020年01月15日付) -

商業界オンライン 小島健輔からの直言

『デフレが深まり貧困化する日本を憂う』(2020年01月08日付) -

ファッション販売2020年02月号掲載

『渋谷パルコはファッションとサブカルの聖地になる』 -

WWD 小島健輔リポート

『百貨店からアパレルが消えていく

迫り来る決別の時』

(2019年12月26日付) -

商業界オンライン 小島健輔が予見する

『2020年のアパレル流通』(2019年12月25日付) -

繊研新聞2019年12月24日25日付掲載

『既成モデルに未来はない

夢を売るビジネスと現実を売るビジネス』 -

WWD 小島健輔リポート

『SPAはアパレル流通を効率化したか』

(2019年12月13日付) -

商業界オンライン 小島健輔が伝授

『売上向上は「カゴ落ち」防止に尽きる』(2019年12月02日付) -

商業界オンライン 小島健輔が提言

『オフプライスストアの離陸条件』(2019年12月02日付) -

WWD 小島健輔リポート

『「アメリカンイーグル」も撤退 外資アパレルチェーンが消えていく』

(2019年11月29日付) -

現代ビジネスオンライン

『小島健輔が指摘

「アパレルの『社販割引』がヤバイこれだけの理由」』

(2019年11月27日付) -

商業界オンライン 小島健輔が絶賛

『新生渋谷パルコは奇跡の最高傑作だ!』(2019年11月23日付) -

WWD 小島健輔リポート

『紳士服チェーンが軒並み赤字転落 スーツビジネスに未来はあるのか』

(2019年11月18日付) -

商業界オンライン 小島健輔が喝破

『小売業失速の構図』(2019年11月13日付) -

週刊東洋経済2019年11月09日号掲載

『壁にぶち当たったEC企業 リアル店舗に訪れたチャンス』 -

小島健輔の論文が繊研新聞に掲載されました。

提言『ファッションビジネスの再生を問う』

(2019年11月09日付前編)

(2019年11月12日付後編) -

商業界オンライン 小島健輔が警告

『百貨店ブランドは数年で絶滅する』(2019年10月30日付) -

WWD 小島健輔リポート

『ECサイト停止で露呈した「リスク管理能力なき拡大」の危うさ』

(2019年10月30日付) -

商業界オンライン 小島健輔が喝破

『組織は自重で壊死していく』(2019年10月23日付) -

WWD 小島健輔リポート

『東コレへの提言 クリエイションは創る側と使う側が分かち合うもの』

(2019年10月19日付) -

商業界オンライン 小島健輔が指摘

『優等生ユニクロに残された課題』(2019年10月16日付) -

現代ビジネスオンライン

『小島健輔が絶句「百貨店は終わった!」』

百貨店という業態の寿命は尽きた

(2019年10月16日付) -

WWD 小島健輔リポート

『オンワードはルビコンを渡った 巨額損失と大量閉店の真実』

(2019年10月09日付) -

WWD 小島健輔リポート

『“ニューリテール”のキモは無人化と無在庫化』

(2019年10月04日付) -

商業界オンライン 小島健輔が指摘

『SPAの在庫回転は怪しい』(2019年10月04日付) -

WWD 小島健輔リポート

『「フォーエバー21」敗北要因は情報の閉鎖性だった』

(2019年09月27日付) -

ブログ(アパログ2019年09月27日付)

『女性の化粧も仕事向きに変わったの』 -

商業界オンライン 小島健輔が指摘

『ワールドのOPSはハイブリッド型だった』(2019年09月25日付) -

商業界オンライン 小島健輔が解明

『在庫はどこに持つのが正解か』(2019年09月20日付) -

WWD 小島健輔リポート

『「ザラ」はなぜECを拡大しても店舗売り上げが伸びるのか』

(2019年09月20日付) -

商業界オンライン 小島健輔が深層を解明

『前澤氏はとっくにZOZO経営の情熱を失っていた』(2019年09月18日付) -

ブログ(アパログ2019年09月17日付)

『アンドブリッジは手作りハイブリッドストア?』 -

商業界オンライン 小島健輔が検証

『ジーンズは復活するか』(日米比較編)(2019年09月11日付) -

現代ビジネスオンライン

『オシャレはもう死んでいる! 10月に迫る「アパレル危機」の正体』

オシャレよりコミュケとビューティー

(2019年09月10日付) -

商業界オンライン 小島健輔が検証

『ジーンズは復活するか』(国内編)(2019年09月09日付) -

9月3日付 繊研新聞に

第379回SPAC“ラストサマーコンベンション”を

お取り上げ頂きました。 -

ブログ(アパログ2019年09月04日付)

『10月への怖い予兆』 -

商業界オンライン 小島健輔が徹底解説

『Xデイが迫る「フォーエバー21」』 (2019年09月02日付) -

商業界オンライン 小島健輔が指摘

『自滅の引き金を引いたヤマト運輸』 (2019年08月30日付) -

商業界オンライン 小島健輔が警鐘

『スマホ決済も“無人店舗”も幻想に終わるか』 (2019年08月26日付) -

商業界オンライン 小島健輔が予感

『「ユニクロ ムーブ」閉店で「スポクロ」復活?』 (2019年08月21日付) -

ブログ(アパログ2019年08月19日付)

『栄枯盛衰は世の常』 -

現代ビジネスオンライン

『小島健輔が指摘「バーニーズ破綻の原因は『家賃』ではない」』

立て直しは難しい

(2019年08月09日付) -

商業界オンライン 小島健輔が警鐘

『紳士スーツ市場の変貌はもう止まらない』 (2019年08月09日付) -

ブログ(アパログ2019年08月07日付)

『バーニーズに3度目は無い』 -

ブログ(アパログ2019年08月01日付)

『崩れたパッキンに押し潰されたくはない』 -

商業界オンライン 小島健輔が問う

『しまむら再生の道筋』 (2019年07月31日付) -

ブログ(アパログ2019年07月26日付)

『「バベルの塔」と「アナログの壁」』 -

商業界オンライン 小島健輔が指摘

『AIどころじゃないアパレル業界の在庫管理と決済の実態』(2019年07月24日付) -

ブログ(アパログ2019年07月22日付)

『AIベンチャーの9割は詐欺?』 -

商業界オンライン 小島健輔からの直言

『オワコンを引きずったバーニーズNYの迷走劇』 (2019年07月17日付) -

ブログ(アパログ2019年07月16日付)

『人格も人生もある現場が動かすアパレル事業』 -

ブログ(アパログ2019年07月11日付)

『WEGO秋冬展はイケてました』 -

商業界オンライン 小島健輔が指摘

『スマホ決済は便利でも有利でも安全でもない』 (2019年07月09日付) -

ブログ(アパログ2019年07月08日付)

『ガラスの天井が迫るEOスーツ』 -

商業界オンライン 小島健輔からの直言

『若者ファッション復活の意外な理由』 (2019年07月05日付) -

現代ビジネスオンライン

『小島健輔が警告「アマゾン撤退でわかった、ECバブルは崩壊する」』

ITバブル崩壊を思い出せ

(2019年07月05日付) -

7月2日付 繊研新聞に

第377回SPAC「パネルディスカッション」を

お取り上げ頂きました。 -

ブログ(アパログ2019年06月28日付)

『キモノをなめんじゃねーよ』 -

商業界オンライン 小島健輔からの直言

『小島健輔が指摘「値上げで露呈した宅配便とEC物流の構造的欠陥」』 (2019年06月26日付) -

ブログ(アパログ2019年06月25日付)

『渋谷区の忖度』 -

ブログ(アパログ2019年06月21日付)

『やっぱり「しまむら」はZOZOTOWNから退店』 -

商業界オンライン 小島健輔からの直言

『小島健輔が激白「アパレル業界がはまった3つの自滅の罠」』 (2019年06月21日付) -

ブログ(アパログ2019年06月18日付)

『女性下着の演出にはデリカシーが必要』 -

日本経済新聞の19年6月13日付朝刊に

大きくお取り上げ頂きました。

『衣料品 半分が売れ残り』 -

商業界オンライン 小島健輔からの直言

『小島健輔が警鐘『外資SPAの撤退ラッシュはもう止まらない』』 (2019年06月12日付) -

ブログ(アパログ2019年06月12日付)

『ECってもう終わりかも』 -

ブログ(アパログ2019年06月07日付)

『ハイヒール強制は公然たるセクハラ』 -

商業界オンライン 小島健輔からの直言

『小島健輔が警鐘「ブランド旗艦店が消えていく」』 (2019年06月05日付) -

ブログ(アパログ2019年06月04日付)

『懲りない業界だよね』 -

ファッション販売2019年06月号掲載

『SCを見分ける4項目 迷ったら出店しない』 -

商業界オンライン 小島健輔からの直言

『小島健輔が指摘「ECが儲かる時代は終わった」』 (2019年05月27日付) -

ブログ(アパログ2019年05月24日付)

『オフプライスストア開発の要は』 -

商業界オンライン 小島健輔からの直言

『小島健輔が提言「オフプライスストア革命が迫る」』 (2019年05月22日付) -

ブログ(アパログ2019年05月22日付)

『スポーツブランドに迫るデフレの危機』 -

商業界オンライン 小島健輔からの直言

『今、女性の下着に何が起こっているのか』 (2019年05月20日付) -

ブログ(アパログ2019年05月17日付)

『経産省が18年EC統計を発表』 -

現代ビジネスオンライン

『フォーエバー21が撤退! 「Xデー」に怯える商業施設関係者たち』

外資系チェーンの撤退が止まらない

(2019年05月15日付) -

商業界オンライン 小島健輔からの直言

『小島健輔が指摘「迷走するライトオンの突破口はこれだ」』 (2019年05月15日付) -

ブログ(アパログ2019年05月14日付)

『C&CでEC統計が怪しくなって来た』 -

ブログ(アパログ2019年05月10日付)

『現代キモノはつまらない』 -

商業界オンライン 小島健輔からの直言

『小島健輔がまとめた「商業施設デベ評価ランキング2019」』 (2019年05月10日付) -

ブログ(アパログ2019年05月07日付)

『人真似と棚入れはドブ金』 -

商業界オンライン 小島健輔からの直言

『夢に終わった「ランドロイド」』 (2019年05月03日付) -

ブログ(アパログ2019年05月01日付)

『思い込みの錯覚で暴走』 -

販売革新2019年5月号掲載

『チェーンストア喫緊の課題は組織活力を再生する改革だ』 -

商業界オンライン 小島健輔からの直言

『小島健輔が指摘『ZOZOはFBZもやめてオフバランスを急げ』』 (2019年04月29日付) -

ブログ(アパログ2019年04月26日付)

『スニーカー通りの次は神宮前小通り』 -

商業界オンライン 小島健輔からの直言

『小島健輔が指摘する物流プロセスの壮大な無駄』 (2019年04月24日付) -

ブログ(アパログ2019年04月23日付)

『ワコールの「スマート&トライ」は凄い』 -

ブログ(アパログ2019年04月19日付)

『マグネット109は「聖地」になれるか』 -

商業界オンライン 小島健輔からの直言

『小島健輔が指摘「プライム会費値上げで露呈した宅配依存というアマゾンの弱点」』 (2019年04月17日付) -

ブログ(アパログ2019年04月15日付)

『ECのVMDって限界がある』 -

商業界オンライン 小島健輔からの直言

『小島健輔が指摘する外資SPAの凋落要因』 (2019年04月10日付) -

繊研新聞2019年04月09日付

『オムニコマースの最前線』 -

ブログ(アパログ2019年04月08日付)

『クリエイションの蹉跌』 -

ブログ(アパログ2019年04月02日付)

『ユニクロの在庫回転が急失速?』 -

ファッション販売2019年05月号掲載

特集 ECの勝ち組

『アパレルECの最新戦略と出店モールの選択』 -

商業界オンライン 小島健輔からの直言

『ZARAとH&Mの格差は縮まらない』 (2019年04月01日付) -

ブログ(アパログ2019年03月29日付)

『ECモールランキング2019に見る ZOZO/アマゾン/楽天の勢力変化』 -

商業界オンライン 小島健輔からの直言

『ZOZOSUITS大コケで分かった「ECフィッティングの本命はTBPPだ」』 (2019年03月29日付) -

商業界オンライン 小島健輔からの直言

『ECモールランキング2019「ZOZO人気凋落で大変動」』 (2019年03月27日付) -

ブログ(アパログ2019年03月26日付)

『MDとサプライのリアルな革新』 -

ブログ(アパログ2019年03月22日付)

『キモノは使い手価値に戻れるか』 -

商業界オンライン 小島健輔からの直言

『伊勢丹メンズと阪急メンズ東京に何を見るか』 (2019年03月20日付) -

ブログ(アパログ2019年03月20日付)

『伊勢丹メンズVS.阪急メンズ東京』 -

ブログ(アパログ2019年03月15日付)

『マネキンがヤバイかも』 -

商業界オンライン 小島健輔からの直言

『ウォルマートに見るチェーンストアの反攻』 (2019年03月15日付) -

ブログ(アパログ2019年03月11日付)

『ゴールを見据えて経営してるの?』 -

商業界オンライン 小島健輔からの直言

『Amazon Goもスマホペイも主流にならない』 (2019年03月08日付) -

ブログ(アパログ2019年03月07日付)

『因果を断ち切って明日を開け』 -

商業界オンライン 小島健輔からの直言

『止まらぬZOZO離れが屋台骨を揺るがす』 (2019年03月04日付) -

ブログ(アパログ2019年03月04日付)

『忘れられた編集VMDスキル』 -

商業界オンライン 小島健輔からの直言

『衣料販売が抱える「5つの課題」』 (2019年03月01日付) -

ブログ(アパログ2019年02月26日付)

『店舗とのコミュニケーション』 -

ブログ(アパログ2019年02月21日付)

『エクスクルーシブバイイングの勧め』 -

商業界オンライン 小島健輔からの直言

『「新世紀JKインサイトレポート」に注目』 (2019年02月20日付) -

ブログ(アパログ2019年02月19日付)

『新世紀JKリアル図鑑に異議あり』 -

ブログ(アパログ2019年02月15日付)

『前年比に惑わされないで販売効率も見て!』 -

商業界オンライン 小島健輔からの直言

『小島健輔が指摘する「ライトオンの課題」』 (2019年02月14日付) -

商業界オンライン 小島健輔からの直言

『小島健輔の視点「ユナイテッドアローズのZOZO離れに何を見る」』 (2019年02月13日付) -

ブログ(アパログ2019年02月12日付)

『周囲も明日も見えていない』 -

ブログ(アパログ2019年02月07日付)

『春立ち上がり動向と秋冬トレンド』 -

商業界オンライン 小島健輔からの直言

『下方修正に見る「ZOZOの挫折」』 (2019年02月06日付) -

ブログ(アパログ2019年02月05日付)

『ZOZOに必要なのはガバナンス』 -

販売革新2019年02月号に寄稿しました。

『プラスでワークマンはユニクロを超えるか』 -

ブログ(アパログ2019年02月01日付)

『上ばかり見てていいの?』 -

商業界オンライン 小島健輔からの直言

『小島健輔が警告「衣料品の価格はもっと下がる!」』 (2019年02月01日付) -

商業界オンライン 小島健輔からの直言

『虚像に終わった「BPQC」』 (2019年01月30日付) -

ブログ(アパログ2019年01月29日付)

『クリエイションとマーチャンダイジング』 -

ブログ(アパログ2019年01月25日付)

『レディスにニューウェイブは来るか』 -

商業界オンライン 小島健輔からの直言

『スニーカー通りの勢いが止まらない』 (2019年01月25日付) -

ブログ(アパログ2019年01月22日付)

『ファッションシステムは破綻したか』 -

商業界オンライン 小島健輔からの直言

『しまむらってこのままでいいの』 (2019年01月21日付) -

商業界オンライン 小島健輔からの直言

『何がアパレルチェーンの売上げを左右するのか?』 (2019年01月18日付) -

ブログ(アパログ2019年01月18日付)

『ボツが続きました』 -

ブログ(アパログ2019年01月15日付)

『ストリートに追いついたピッティ?』 -

ブログ(アパログ2019年01月10日付)

『良いファンドと悪いファンド』 -

商業界オンライン 小島健輔からの直言

『オンワード全ブランド退店の真相』 (2019年01月08日付) -

ブログ(アパログ2019年01月07日付)

『店舗文明は消えていくのか』 -

ファッション販売2019年02月号掲載

『2020年代に取り組みべき5つの経営課題』 -

商業界オンライン 小島健輔からの直言

『C&Cとニューリテールの2019』 (2019年01月07日付) -

商業界オンライン 小島健輔からの直言

『百貨店が育てる裏流通』 (2018年12月28日付) -

ブログ(アパログ2018年12月27日付)

『モンクレールを40%オフでゲット』 -

ブログ(アパログ2018年12月25日付)

『トレンド潮流は三層で流れる』 -

WWD JAPAN 2018年12月24日号掲載

全国有力100SC・全国百貨店のブランド販売動向 第35回(最終回)

『変貌の総括と再生への課題』 -

商業界オンライン 小島健輔からの直言

『「ユニクロ病」のチキンレースを超えて』 (2018年12月21日付) -

ブログ(アパログ2018年12月21日付)

『セクシーからヘルシー&イージーへ』 -

ブログ(アパログ2018年12月18日付)

『マイニング(宝探し)して来ました』 -

商業界オンライン 小島健輔からの直言

『ユニクロに迫る2つの脅威』 (2018年12月14日付) -

ブログ(アパログ2018年12月11日付)

みんなヤンキーになった!

『アスレカジュアル革命がユニクロ帝国を脅かす?』 -

商業界オンライン 小島健輔からの直言

『イオンリテール「iC」の離陸要件』 (2018年12月10日付) -

日本経済新聞2018年12月08日付 -

繊研新聞2018年12月6日付

『“オフプライス流通”でディスカッション』 -

コミュニオンNo.152

『デベロッパーや店舗運営者が直視すべき現実と対応』 -

販売革新2018年12月号掲載

『アウトレットモールの行方を決めるのはOPSだ』 -

商業界オンライン 小島健輔からの直言

『GUショールーミングストアの課題』 (2018年12月05日付) -

ブログ(アパログ2018年12月04日付)

『失った編集スキルをリユース店に学べ』 -

ブログ(アパログ2018年11月30日付)

『撮影ボットに注目』 -

商業界オンライン 小島健輔からの直言

『SPA流通が押しつぶした巨大展示会』 (2018年11月28日付) -

ブログ(アパログ2018年11月26日付)

『店を生き還らせよう』 -

商業界オンライン 小島健輔からの直言

『アウトレットモールの明日を開くOPS』 (2018年11月21日付) -

ブログ(アパログ2018年11月20日付)

『空気に染まって思考停止していいの?』 -

ブログ(アパログ2018年11月16日付)

『渋谷は吉祥寺化するのか?』 -

商業界オンライン 小島健輔からの直言

『“革命”に直撃された紳士スーツ市場』 (2018年11月16日付) -

商業界オンライン 小島健輔からの直言

『ゾゾスーツの挫折に学ぶ「リープフロッグの罠」』 (2018年11月13日付) -

ブログ(アパログ2018年11月12日付)

『販売員は“売り子”なの?』 -

商業界オンライン 小島健輔からの直言

『TOKYOBASE失速の構図』 (2018年11月09日付) -

ブログ(アパログ2018年11月06日付)

『「賞味期限管理」してますか?』 -

商業界オンライン 小島健輔からの直言

『ZOZOの迷走に経営者の胆を見る』 (2018年11月05日付) -

販売革新2018年11月号掲載

『SCは際迫るECドミネーションに備えよ』 -

商業界オンライン 小島健輔からの直言

『プライシングと値引きロス圧縮に極意はあるか?』 (2018年11月02日付) -

販売革新2018年11月号掲載

『有明自動倉庫の仕組み』 -

読売新聞18年11月01日付にお取り上げ頂きました。 -

ブログ(アパログ2018年11月01日付)

『リアリティを失ったらお終いだよ』 -

ブログ(アパログ2018年10月29日付)

『POSに騙されないで“売り切る”再編集スキル』 -

商業界オンライン 小島健輔からの直言

『インバウンド消費に陰りの兆し』 (2018年10月29日付) -

ブログ(アパログ2018年10月26日付)

『温暖化?寒冷化?ホントは』 -

商業界オンライン 小島健輔からの直言

『ユニクロの有明自動倉庫に見る課題』 (2018年10月24日付) -

ブログ(アパログ2018年10月23日付)

『OLファッションは三年で一変した』 -

現代ビジネスオンライン

『売場が消える…!「イタロファッション」が下火になった本当の理由』

「モテるオヤジ」は「ヤバいオヤジ」に

(2018年10月23日付) -

ブログ(アパログ2018年10月19日付)

『ECに飲み込まれる店舗販売の実情』 -

商業界オンライン 小島健輔からの直言

『値引きと売れ残りが氾濫する理由』 (2018年10月19日付) -

商業界オンライン 小島健輔からの直言

『「日本型GMS」を追い詰めた元凶』 (2018年10月16日付) -

ブログ(アパログ2018年10月16日付)

『コンビニを弄ぶのは軽薄にすぎる』 -

商業界オンライン 小島健輔からの直言

『店はECのパシリにされ使い捨てられるのか』 (2018年10月12日付) -

ブログ(アパログ2018年10月12日付)

『店もリアルも捨てデジタルとバーチャルに走るの?』 -

商業界オンライン 小島健輔からの直言

『小島健輔が見る「総花にならない多様性対応」』 (2018年10月10日付) -

ブログ(アパログ2018年10月09日付)

『ファッション業界はホントに高感性なの?』 -

ブログ(アパログ2018年10月05日付)

『日本橋はセントラルパーク・サウスになる?』 -

ファッション販売2018年11月号掲載

小島健輔からの提言

『売価変更とセール時期はどうあるべきか』 -

商業界オンライン 小島健輔からの直言

『ららぽーと名古屋みなとアクルスはここが必見!』 (2018年10月02日付) -

ブログ(アパログ2018年10月02日付)

『トレンドは古着屋で見る』 -

販売革新2018年10月号掲載

作業着のワークマンが高機能カジュアルに進出

『「ワークマンプラス」ららぽーと立川立飛店』 -

WWD JAPAN 2018年10月01日号掲載

全国有力100SC/百貨店のブランド販売動向 2018年夏商戦(18年05月〜18年07月)

『EC主導に転ずる中、店舗販売は生き残れるか』 -

商業界オンライン 小島健輔からの直言

『アパレルチェーンの最新出退店事情』 (2018年09月28日付) -

ブログ(アパログ2018年09月28日付)

『どうしてローラアシュレイを買わなかったの?』 -

商業界オンライン 小島健輔からの直言

『ライセンスブランドに未来はあるか』 (2018年09月25日付) -

ブログ(アパログ2018年09月25日付)

『衣料品の価格は三桁になる?』 -

ブログ(アパログ2018年09月21日付)

『スピンズの「チュコラ」はメチャ可愛いかったよ♥』 -

現代ビジネスオンライン

『アパレル業界を追い詰めた「三度の裏切り」…これではもう売れない』

百貨店もSCもECモールも終わった

(2018年09月19日付) -

商業界オンライン 小島健輔からの直言

『あの「ヘンリ・ベンデル」が全店閉鎖!!』 (2018年09月18日付) -

ブログ(アパログ2018年09月18日付)

『ヘンリ・ベンデルとともに美術的VMDも消える』 -

商業界オンライン 小島健輔からの直言

『ワークマンはなぜ高機能商品を安く売れる?』 (2018年09月17日付) -

ブログ(アパログ2018年09月14日付)

『退店戦略とポップアップストア』 -

商業界オンライン 小島健輔からの直言

『バーバリー焼却処分騒動とアーカイブビジネス』 (2018年09月14日付) -

ブログ(アパログ2018年09月12日付)

『アパレル流通破綻の歴史的経緯を知り未来を開く』 -

商業界オンライン 小島健輔からの直言

『小島健輔が調べた「怖すぎる衣料消費の現実」』 (2018年09月10日付) -

商業界オンライン 小島健輔からの直言

『衣料品の賞味期限と需給調整』 (2018年09月07日付) -

ブログ(アパログ2018年09月06日付)

『恐過ぎるショールーミングの現実』 -

商業界オンライン 小島健輔からの直言

『ファストファッションは終わった』 (2018年09月04日付) -

現代ビジネスオンライン

『しまむらの客離れが止まらない理由と、的外れのZOZO進出』

アパレルのプロが見た、しまむらの憂鬱

(2018年09月03日付) -

商業界オンライン 小島健輔からの直言

『新品の衣料はもう買えない』 (2018年08月31日付) -

ブログ(アパログ2018年08月31日付)

『堕落と裏切りの果ての決断』 -

ブログ(アパログ2018年08月27日付)

『新品の服を買わなくなった』 -

商業界オンライン 小島健輔からの直言

『SPA神話もチェーンストア神話も崩壊している』 (2018年08月27日付) -

商業界オンライン 小島健輔からの直言

『伸びる企業は化ける企業』 (2018年08月24日付) -

ブログ(アパログ2018年08月23日付)

『イタロブランドを買わなくなった』 -

商業界オンライン 小島健輔からの直言

『ウォルマートの西友売却に見る外資チェーンの勘違い』 (2018年08月20日付) -

ブログ(アパログ2018年08月20日付)

『世界に広がるジーンズ復活の奔流』 -

商業界オンライン 小島健輔からの直言

『大塚家具はショールーム時代に乗り遅れた』 (2018年08月17日付) -

ブログ(アパログ2018年08月17日付)

『ZARAも店を見限った!』 -

ブログ(アパログ2018年08月06日付)

“職場の華”は遠い過去になった 『「カワイイ」は滅ぶのか』 -

商業界オンライン 小島健輔からの直言

『ZARAが店出荷に踏み切る意味』 (2018年08月10日付) -

商業界オンライン 小島健輔からの直言

『C&Cが広げる「EC統計のマジック」』 (2018年08月06日付) -

商業界オンライン 小島健輔からの直言

『欧米トレンドは周回遅れのピンボケ』 (2018年08月03日付) -

ブログ(アパログ2018年08月02日付)

『予想どおりに不合理』に学ぶ -

商業界オンライン 小島健輔からの直言

『顧客にダメ出しされたしまむら』 (2018年07月31日付) -

ブログ(アパログ2018年07月30日付)

『デュアル渋谷に再生しよう』 -

ファッション販売2018年9月号掲載

『アパレル販売員の不足をどう解決するか』 -

商業界オンライン 小島健輔からの直言

『商品タグの使い方を間違えてませんか?』 (2018年07月27日付) -

ブログ(アパログ2018年07月27日付)

『「OKIDOKI」「DELTA」地元ブティックに思う』に学ぶ -

ブログ(アパログ2018年07月25日付)

『19年春夏の光と空気』 -

商業界オンライン 小島健輔からの直言

『衣料品はなぜ叩き売られるのか?』 (2018年07月23日付) -

ブログ(アパログ2018年07月23日付)

『「KIMONO KABUKIS」と「KINJI」が面白い』 -

商業界オンライン 小島健輔からの直言

『ZOZOTOWNは“ささげ”も革命してるの?』 (2018年07月20日付) -

ブログ(アパログ2018年07月19日付)

『明治通りに漂う“オワコン臭”』 -

ブログ(アパログ2018年07月17日付)

『AIと売場が見えない輩たち』 -

商業界オンライン 小島健輔からの直言

『衣料品レンタルビジネスのヒ・ミ・ツ』 (2018年07月16日付) -

商業界オンライン 小島健輔からの直言

『やっぱりアパレルはローカルなものだった!』 (2018年07月13日付) -

ブログ(アパログ2018年07月12日付)

『19SSのテキスタイルがヤバイ!』 -

ブログ(アパログ2018年07月10日付)

『トップダウンかボトムアップか』 -

商業界オンライン 小島健輔からの直言

『“ゾゾショック”で露呈した紳士服大革命』 (2018年07月09日付) -

商業界オンライン 小島健輔からの直言

『怖すぎる「EC侵略の現実」』 (2018年07月06日付) -

商業界オンライン 小島健輔からの直言

『怖すぎる「EC侵略の現実」』 (2018年07月06日付) -

※朝日新聞(18年07月03日付)朝刊にお取り上げ頂きました。

「安い服 しわ寄せ働く人に」 -

ブログ(アパログ2018年07月04日付)

『男も女もスーツは作業着になる!』 -

ブログ(アパログ2018年07月02日付)

『しまむらが形振り構わずECを始める訳』 -

商業界オンライン 小島健輔からの直言

『キャッシュレス化はいよいよ本番か?』 (2018年07月02日付) -

商業界オンライン 小島健輔からの直言

『利益を生むVMD』 (2018年06月29日付) -

ブログ(アパログ2018年06月28日付)

『ZARAは二重人格?』 -

商業界オンライン 小島健輔からの直言

『EC無防備のままで「百貨店の夏セール」は盛り上がるのか?』 (2018年06月25日付) -

ブログ(アパログ2018年06月25日付)

『洋服の価値って何だろう?』 -

WWD JAPAN 2018年06月25日号掲載

全国有力100SC/百貨店のブランド販売動向 2018年春商戦(18年02月〜18年04月)

『ローカル化とloT革命がマーケットを変える』 -

商業界オンライン 小島健輔からの直言

『店頭の“かご落ち”要因をつぶそう』 (2018年06月22日付) -

ブログ(アパログ2018年06月21日付)

『懲りないファッションシステム』 -

商業界オンライン 小島健輔からの直言

『せめぎ合うプラットフォーム戦略』 (2018年06月18日付) -

ブログ(アパログ2018年06月18日付)

『顧客から目を離すな!』 -

商業界オンライン 小島健輔からの直言

『ストック室は店の魔窟だ』 (2018年06月15日付) -

ブログ(アパログ2018年06月13日付)

『「いなたい」がいいね!』 -

商業界オンライン 小島健輔からの直言

『百貨店の天に唾する愚行』 (2018年06月11日付) -

ブログ(アパログ2018年06月11日付)

『リー&フォン社のサプライチェーン革命に注目!』 -

商業界オンライン 小島健輔からの直言

『ロープレコンテストはもう止めませんか?』 (2018年06月08日付) -

ブログ(アパログ2018年06月08日付)

『ホンモノは解るんだけど・・・』 -

商業界オンライン 小島健輔からの直言

『専門店大型化の「メリットとデメリット」』 (2018年06月04日付) -

ブログ(アパログ2018年06月04日付)

『ダブル革命で紳士服市場が激変中!』 -

商業界オンライン 小島健輔からの直言

『小売店の省力化は周回遅れ』 (2018年06月01日付) -

商業界オンライン 小島健輔からの直言

『商業施設開発が失敗するわけ』 (2018年05月29日付) -

ブログ(アパログ2018年05月28日付)

『カジュアル専門店は夜明け前』 -

商業界オンライン 小島健輔からの直言

『コンビニのジーは報われるのか?』 (2018年05月25日付) -

商業界オンライン 小島健輔からの直言

『レジレスよりキャッシュレス!』 (2018年05月23日付) -

ブログ(アパログ2018年05月21日付)

『フリークスストア新店は上出来!』 -

ブログ(アパログ2018年05月17日付)

『試着販売の社割購入はもう限界だ』 -

商業界オンライン 小島健輔からの直言

『コンビニの未来は断捨離が開く』 (2018年05月15日付) -

ブログ(アパログ2018年05月14日付)

『ZARAのショールーミングストアは必見だよ』 -

商業界オンライン 小島健輔からの直言

『六本木ヒルズのZARAに見るショールーミングストアの課題』 (2018年05月14日付) -

ブログ(アパログ2018年05月07日付)

『緊急提言 商業施設デベはECの脅威を理解していない』 -

商業界オンライン 小島健輔からの直言

『ラシアンルーレットより酷い出店の成功率』 (2018年05月07日付) -

商業界オンライン 小島健輔からの直言

『岐路に立つスタートトゥデイ』 (2018年05月03日付) -

販売革新2018年05月号掲載

『優等生の安全運転が追い詰めた「しまむら」

旧弊を絶って新たなプラットフォームへ』 -

ブログ(アパログ2018年05月01日付)

『ゾゾスーツとPBが決定打になるの?』 -

商業界オンライン 小島健輔からの直言

『商業施設デベ評価ランキング2018』 (2018年04月30日付) -

商業界オンライン 小島健輔からの直言

『深刻化するブランド難民問題』 (2018年04月27日付) -

ブログ(アパログ2018年04月26日付)

『経済産業省発表のEC統計に違和感!』 -

商業界オンライン 小島健輔からの直言

『大塚家具とイケアの低迷に見るシリアスな現実』 (2018年04月24日付) -

ブログ(アパログ2018年04月23日付)

『忘れられた『売り切るVMD』』 -

商業界オンライン 小島健輔からの直言

『試着販売と社員割引の実態って知ってますか?』 (2018年04月20日付) -

商業界オンライン 小島健輔からの直言

『店舗小売業はなぜ自社ECを確立できないのか』 (2018年04月16日付) -

商業界オンライン 小島健輔からの直言

『セブン&アイとイズミの提携に何を見るか』 (2018年04月13日付) -

ブログ(アパログ2018年04月13日付)

『ガラパゴス化するアパレル市場に向き合おう』 -

商業界オンライン 小島健輔からの直言

『東京ミッドタウン日比谷に見る商業施設開発の曲がり角』 (2018年04月10日付) -

ブログ(アパログ2018年04月10日付)

『IT/AIラッシュに疲れちゃいました』 -

商業界オンライン 小島健輔からの直言

『無在庫商売って成り立つの?』 (2018年04月05日付) -

商業界オンライン 小島健輔からの直言

『最新情勢 アパレル業界「ECモール評価ランキング」』 (2018年04月03日付) -

ブログ(アパログ2018年04月02日付)

『岐路に立つアパレルECの最新状況』 -

商業界オンライン 小島健輔からの直言

『ラグジュアリーブランドって「どんだけ売れてるの?儲かってるの?」』 (2018年03月31日付) -

ブログ(アパログ2018年03月30日付)

『旅立ちと胸騒ぎの春』 -

商業界オンライン 小島健輔からの直言

『「店内撮影禁止」はもう通用しない!』 (2018年03月28日付) -

ブログ(アパログ2018年03月28日付)

『東京ミッドタウン日比谷は大判振る舞い』 -

ブログ(アパログ2018年03月26日付)

『今月SPACは最新ノウハウ満載で問題提議!!』 -

WWD JAPAN 2018年03月26日号掲載

全国有力100SC/百貨店のブランド販売動向 2017年冬商戦(17年11月〜18年01月)

『厳冬で回復すれど3つの構造変化が進む』 -

ブログ(アパログ2018年03月23日付)

『「店内撮影禁止」ってナンセンス!』 -

商業界オンライン 小島健輔からの直言

『「カシヤマ・ザ・スマートテーラー」に学べ』 (2018年03月21日付) -

ブログ(アパログ2018年03月19日付)

『無人店舗ブームって怪しくね?』 -

商業界オンライン 小島健輔からの直言

『見切り千両の処分相場とオフプライス流通』 (2018年03月16日付) -

ブログ(アパログ2018年03月16日付)

『誰も目の前しか見ていない』 -

商業界オンライン 小島健輔からの直言

『「スニーカー通勤」でビジネスウエアが一変する!』 (2018年03月15日付) -

商業界オンライン 小島健輔からの直言

『イオンモール座間に「小商圏で食える衣料チェーン」を見た!』 (2018年03月14日付) -

ブログ(アパログ2018年03月13日付)

『ジーンズとアメカジが復活?』 -

商業界オンライン 小島健輔からの直言

『“ささげ”がECの足枷?』 (2018年03月10日付) -

ブログ(アパログ2018年03月09日付)

『ALEXAとイヴの時間』 -

ブログ(アパログ2018年03月07日付)

『近々なくなる職業』 -

商業界オンライン 小島健輔からの直言

『アマゾンジャパンが協力金を要請した理由』 (2018年03月05日付) -

ブログ(アパログ2018年03月05日付)

『ECも店舗販売と同じ虚構に堕ちるのか』 -

商業界オンライン 小島健輔からの直言

『流通の神々はバックヤードに宿る』 (2018年03月03日付) -

ブログ(アパログ2018年03月02日付)

『FBの明日を開くシナリオ』 -

ブログ(アパログ2018年02月28日付)

『今春のファッションマーケット観』 -

商業界オンライン 小島健輔からの直言

『ウォルマートのECはなぜ失速したのか』 (2018年02月26日付) -

ブログ(アパログ2018年02月26日付)

『衣料消費の変質を総括する』 -

商業界オンライン 小島健輔からの直言

『SPAと問屋無用論の功罪』 (2018年02月24日付) -

商業界オンライン 小島健輔からの直言

『百貨店化する「ファッションECモール」』 (2018年02月22日付) -

ブログ(アパログ2018年02月22日付)

『“伊勢丹”化する人気ECモール』 -

ブログ(アパログ2018年02月19日付)

『アクティブスーツの衝撃』 -

商業界オンライン 小島健輔からの直言

『“誤ピン”“後ピン”に惑わされるPOSの弊害』 (2018年02月17日付) -

ブログ(アパログ2018年02月16日付)

『AI接客の未来を牛丼屋の券売機に見る』 -

商業界オンライン 小島健輔からの直言

『チェーンストアを終わらせる「ショールームストア革命」の衝撃』 (2018年02月15日付) -

商業界オンライン 小島健輔からの直言

『「無人店舗革命」に死角あり!』 (2018年02月14日付) -

ブログ(アパログ2018年02月14日付)

『ローカル化で外資SPAが失速!!』 -

ブログ(アパログ2018年02月13日付)

『ローラアシュレイ難民の行く先は』 -

商業界オンライン 小島健輔からの直言

『アウェイは辛い 外資SPAの落日』 (2018年02月10日付) -

ブログ(アパログ2018年02月09日付)

『POSって怪しい!』 -

商業界オンライン 小島健輔からの直言

『ECが店舗販売を駆逐する』 (2018年02月08日付) -

ブログ(アパログ2018年02月07日付)

『百貨店PBの破綻は必然』 -

ブログ(アパログ2018年02月05日付)

『アマゾンはアパレルも席巻するか?』 -

商業界オンライン 小島健輔からの直言

『ECの出店戦略やいかに?』 (2018年02月03日付) -

ブログ(アパログ2018年02月02日付)

『洋服を買う気力が失せていく』 -

商業界オンライン 小島健輔からの直言

『しまむらの「EC進出を阻む事情」』 (2018年02月01日付) -

ブログ(アパログ2018年01月31日付)

『緩いが勝ちの販売結果』 -

ブログ(アパログ2018年01月29日付)

『最終革命への三つの経営課題』 -

※朝日新聞(18年01月28日付)にお取り上げ頂きました。

「店舗のショールーム化が進む」 -

商業界オンライン 小島健輔からの直言

『“セクシー”から遠のく女性たち』 (2018年01月27日付) -

ブログ(アパログ2018年01月25日付)

『百貨店婦人服が溶解する!?』 -

ブログ(アパログ2018年01月24日付)

『コモディティ化とローカル化の奔流』 -

ブログ(アパログ2018年01月22日付)

『コモディティ服に勝負あった!』 -

商業界オンライン 小島健輔からの直言

『ニッパチが怖い』 (2018年01月22日付) -

ブログ(アパログ2018年01月19日付)

『三井物産がビギを買収!』 -

ブログ(アパログ2018年01月17日付)

『ギャップジャパンようやく反省?』 -

ブログ(アパログ2018年01月15日付)

『店頭の“かご落ち”対策?』 -

ブログ(アパログ2018年01月11日付)

『ブツリューくんの提案にいいね!』 -

ブログ(アパログ2018年01月09日付)

『百貨店バーゲンの混乱に思う』 -

ブログ(アパログ2018年01月05日付)

『初夢じゃなく正夢になる流通革命』 -

ブログ(アパログ2017年12月28日付)

『このままでいいの?』 -

販売革新新年号 2018年1月号掲載 2018年の重大関心事の“正解”

『EC戦略とショールームストア ここで明暗が分かれる』 -

ブログ(アパログ2017年12月26日付)

『鎌倉シャツは何処へ行くの?』 -

ブログ(アパログ2017年12月25日付)

『かりそめの宴の実態は・・・・』 -

WWD JAPAN 2017年12月25日号掲載

全国有力100SC/百貨店のブランド販売動向 2017年秋商戦(17年8月〜10月)

『高額消費沸騰すれど婦人衣料の回復は鈍い』 -

ブログ(アパログ2017年12月21日付)

『FF失速してリアル&ローカルへ』 -

ブログ(アパログ2017年12月19日付)

『18AWは“リアル”で勝負!?』 -

ブログ(アパログ2017年12月18日付)

『ランウェイチャンネルラボを拝見』 -

ブログ(アパログ2017年12月14日付)

『誤まてるVMDと好ましいVMD』 -

ブログ(アパログ2017年12月12日付)

『一斉バーゲンが帰って来る!』 -

ブログ(アパログ2017年12月11日付)

『リテラシーの格差』 -

繊研新聞2017年12月7日付

『調整できる小売り術磨け』 -

ブログ(アパログ2017年12月7日付)

『ジーンズ専門店とNBメーカー』 -

ブログ(アパログ2017年12月5日付)

『ZOZOSUITかTBPPか』 -

ブログ(アパログ2017年12月4日付)

『ビジネスモデルのブラッシュUP』 -

ブログ(アパログ2017年12月1日付)

『クリエイティブシンキングの功罪』 -

ブログ(アパログ2017年11月30日付)

『‘老人力’がアパレルを救う?』 -

ブログ(アパログ2017年11月28日付)

『店舗販売の未来が見えて来た』 -

ブログ(アパログ2017年11月27日付)

『衣料消費復活の夢は‘幻’だった!』 -

ブログ(アパログ2017年11月22日付)

『伊勢丹新宿本店の‘怪’』 -

ブログ論文(アパログ2017年11月15日付)

『ECの収斂と店舗販売の共生』 -

ブログ論文(アパログ2017年11月8日付)

『&モールは救世主となる!?』 -

ブログ論文(アパログ2017年11月6日付)

『誰でもショールームストア時代が来る』 -

販売革新2017年11月号掲載

「商業界70周年特集」

『EC拡大の必然、店舗販売は生き残れるか』 -

販売革新2017年11月号掲載

『近未来店舗を垣間見せたGUの「ファッションデジタルストア」』 -

ブログ論文(アパログ2017年11月1日付)

『やっぱり「蟹工船」だった!』 -

ブログ論文(アパログ2017年10月30日付)

『ユニクロ創業祭のマジック?』 -

ブログ論文(アパログ2017年10月19日付)

『イケア失速の構図に学べ』 -

ブログ論文(アパログ2017年10月05日付)

『あの「しまむら」がEC進出?』 -

ブログ論文(アパログ2017年10月04日付)

『ライトオン赤字転落の構図』 -

WWD JAPAN 2017年9月25日号掲載

全国有力100SC/百貨店のブランド販売動向 2017年夏商戦(17年5月〜7月)

『アパレル不況は底を打ったのか!?』 -

販売革新2017年8月号”Amazonの狙い”

『ECとリアルの両雄が雌雄を決す 来るべき”天王山”が近づいた!』 -

※朝日新聞(2017年7月24日付/関西版・夕刊)にお取り上げ頂きました。

「洋服か、それとも化粧品か」 -

WWD JAPAN 2017年7月3日号掲載

全国有力100SC/百貨店のブランド販売動向 2017年春商戦(17年2月〜4月)

『個々の力量が明暗を分ける白兵戦』 -

販売革新2017年6月号掲載

流通業[喫緊の課題]

『EC並走時代に生き残る店舗販売再生策』 -

WWD JAPAN 2017年3月27日号掲載

全国有力100SC/百貨店のブランド販売動向 2016年冬商戦(16年11月〜17年1月)

『一息ついても淘汰の荒波が迫る』 -

販売革新2017年4月号

—–2020年のチェーンストア—–

『流通は3年で「想定外」の変貌を遂げる』 -

販促会議2017年4月号掲載

『なぜファッションは売れなくなってしまったのか』 -

ファッション販売2月号掲載

2017年の焦点

『アパレル氷河期「業界全滅」の真の要因は何か、突破口はあるのか』 -

販売革新新年号1月号掲載

—–流通業界の新潮流2017—–

『今こそ‘流通再構築’の刻』 -

WWD JAPAN 2016年12月26日号掲載

全国有力100SC/百貨店のブランド販売動向 2016年秋商戦(16年8月〜10月)

「集団自殺を脱して業界再生を急げ」 -

販売革新2016年11月号掲載

特集 SCこの先にある命題

「提言 SC生き残りへの大改革」 -

販売革新2016年11月号掲載

特集 SCこの先にある命題

「核論 退店ラッシュは止まらない」 -

販売革新2016年11月号掲載

パネルディスカッション(9月29日第344回SPAC研究会より)

「出店戦略の最新潮流」 -

WWD JAPAN 2016年9月26日号掲載

全国有力100SC/百貨店のブランド販売動向 2016年夏商戦(16年5月〜7月)

「業界論理の破綻が招いた販売不振」 -

販売革新8月号掲載

これからの新業態開発

『オムニチャネル時代の店舗業態開発はどうあるべきか』 -

WWD JAPAN 2016年7月25日号掲載

「館はテナントのECに課金できるか」 -

WWD JAPAN 2016年6月27日号掲載

全国有力100SC/百貨店のブランド販売動向 2016年春商戦(16年2月〜4月)

「インバウンドも失速して販売不振が深刻化」 -

販売革新2016年5月号掲載

『三越銀座店「JAPAN DutyFree GINZA」VS.銀座東急プラザ「ロッテ免税店」』 -

販売革新2016年5月号掲載

『空港型免税店でどう変わる? インバウンド消費のこれから』 -

販売革新2016年4月号掲載

—–今、チェーンストアに求められる革新—–

『勝てる‘流通プラットフォーム’に変貌せよ』 -

WWD JAPAN 2016年3月28日号掲載

全国有力100SC/百貨店のブランド販売動向 2015年冬商戦(15年11月〜16年1月)

「”衣冷え”下で急進する流通革命」 -

WWD JAPAN 2016年1月11日号掲載

2015年秋商戦(8~10月)全国有力100SC・百貨店のブランド販売動向

「インバウンド減速とローカル回帰の変調」 -

ファッション販売2016年2月号掲載

『2016年のファッション業界を読む6つのキーワード』 -

販売革新2015年12月号掲載

特別企画[ストア大変革]

『在庫の呪縛を脱してオムニチャネル拠点に変貌せよ』 -

WWD JAPAN 2015年10月5日号掲載

2015年夏商戦(5~7月)全国有力100SC・百貨店のブランド販売動向

「ローカル復活とインフレで市場が一変」 -

販売革新2015年10月号掲載

8月28日開催SPAC”ビッグコンベンション”のパネルディスカッション

大手商業施設デベロッパーが見据える「オムニチャネル時代の戦略ビジョン」 -

販売革新2015年9月号掲載

『ユニクロ一極集中が終わる?』 -

販売革新2015年8月号掲載

『アウトレットモールの行方』 -

販売革新2015年7月号掲載

『激変 オムニチャネル時代のSC評価』 -

WWD JAPAN 2015年6月22日号掲載

全国有力100SC/百貨店のブランド販売動向15年春商戦(2〜4月)

『インバウンド席巻と値上げによる客数減の明暗』 -

販売革新2015年5月号掲載

「オムニチャネル化で販売と物流の鎖を断ち切り経営効率を画期的に高めよ」 -

WWD JAPAN 2015年3月23日号掲載

全国有力100SC/百貨店のブランド販売動向14年冬商戦(11〜1月)

『インフレ下で外資ブランドが躍進』 -

販売革新2015年1月号掲載

2015年 流通業界の読み方

『物流大転換で始まったインフレ時代のチェーンストア革命』 -

WWD JAPAN 2015年1月5日号掲載

2014年秋商戦(8〜10月)全国有力100SC・百貨店のブランド販売動向

「インフレ下で格差が開いた衣料消費」 -

販売革新2014年12月号掲載

企業間格差拡大の理由

『ユニクロとしまむら』

ブランド品と名もなき必需品

インフレ転換で露呈した現実 -

WWD JAPAN 2014年9月22日号掲載

「増税インフレ下で選別される衣料消費」 -

販売革新2014年10月号掲載

インフレ時代のオムニチャネル戦略

『収益改善効果が高いEC“ショールームストア”が課題』 -

販売革新2014年9月号 特集「成果の出たリニューアル」掲載

『SCリニューアルの成功原則』 -

ファッション販売2014年10月号掲載

『テナントが選んだ売れるアウトレットモール・ランキング』 -

販売革新2014年7月号掲載

『オムニチャネル革命は21世紀の流通革命だ』 -

販売革新2014年6月号掲載

『チェーンストア衣料不振の要因と対策』 -

朝日新聞2014年6月2日号掲載

『人手不足 売場 疲れてませんか』 -

ファッション販売2014年5月号掲載

発刊40周年記念企画

『ファッションビジネスの40年と2020年への課題』 -

販売革新2014年5月号掲載

激動のSC50年史

『オムニチャネル型SC時代の幕開け』 -

WWDジャパン2014年4月7日号掲載

全国有力100SC/百貨店のブランド販売動向 2013年冬商戦(11〜1月)

『商売は需給バランスが決めるもの』 -

WWD JAPAN2014年6月30日号掲載

2014年春商戦(2〜4月)全国有力100SC・百貨店のブランド販売動向

「消費増税で露呈したブランド価値」 -

販売革新2014年2月号掲載

特集「セブンイレブン1万6000店の奇跡」

『セブンイレブンは‘ラスト・ワンマイル’の切り札となるか』 -

販売革新2014年1月号掲載

2014年流通業界の読み方

『オムニチャネル時代の流通革命』 -

販売革新2014年1月号掲載

特集「ネットとリアル 協業と軋轢」

『セブン&アイのニッセン買収に見るパラダイム変化』 -

WWDジャパン2013年12月23日号掲載

全国有力100SC/百貨店のブランド販売動向13年秋商戦(8〜10月)

『優劣格差が拡大した秋商戦』 -

販売革新2013年12月号掲載

『米国アパレルチェーンの最新動向』 -

販売革新2013年11月号掲載

『強い専門店の条件』 -

WWDジャパン2013年10月28日号掲載

『「eコマース革命宣言」の衝撃』 -

WWDジャパン2013年10月21日号掲載

全国有力100SC/百貨店のブランド販売動向13年夏商戦(5〜7月)

『百貨店がリードした夏商戦』 -

繊研新聞2013年10月11日付掲載

産地支援は免罪符か

『継続的な仕組み作りを』 -

ファッション販売2013年11月号掲載

『売場を蘇らせる再編集技術』 -

WWDジャパン2013年9月9日号掲載

『H&M上陸から5年、ファッション市場はどう変わったか?』 -

販売革新2013年9月号掲載

「円安、原材料高騰下の価格抑制」衣料品編

『原価抑制よりロス抑制が課題』 -

販売革新2013年8月号掲載

『戦略的ストアコンパリゾンの勧め』 -

ファッション販売2013年9月号掲載

『ライフスタイル業態が揃ったマークイズみなとみらい』 -

ファッション販売2013年8月号掲載

『転機に立つファッションECとオムニチャネル戦略』 -

ファッション販売2013年8月号掲載

『ライフスタイル業態の研究』 -

WWDジャパン2013年6月24日号

全国有力100SC/百貨店のブランド販売動向12年春商戦(2〜4月)

『消費の貧富差が開いた春商戦』 -

販売革新2013年7月号掲載

『競合を見据えた開発戦略』 -

ファッション販売2013年7月号掲載

『大人のグランフロント大阪』 -

販売革新2013年6月号掲載

特集「成功するリニューアルのポイント」

『商業施設リニューアルの鉄則』 -

ファッション販売2013年6月号掲載

『絶好調ブランドの好調要因』 -

販売革新2013年5月号掲載

『どうなる?コストアップ時代の価格政策』 -

WWDジャパン2013年4月15日号掲載

『全国制覇段階に入ったグローバルSPA』 -

WWDジャパン2013年4月1日号掲載

全国有力100SC/百貨店のブランド販売動向12年冬商戦(11〜1月)

『消費本格復活へ、ブランドビジネスの王道へ回帰せよ』 -

販売革新2013年4月号掲載

特集「SCビジネスの基礎」

『SCの現状と問題点』 -

販売革新2013年2月号掲載

特集「効果ある値引き」

『衣料品の在庫コントロールとプライシング』 -

WWDジャパン2013年1月21日号掲載

特別寄稿『2013年のファッションビジネスを占う』 -

WWDジャパン2013年1月7日号掲載

全国有力100SC/百貨店のブランド販売動向12年秋商戦(8〜10月)

『今こそ「正価」の通る正統MDに回帰せよ』 -

販売革新2013年1月号掲載

『流通業界2013年の読み方』衣料専門店編 -

ファッション販売2013年1月号掲載

特集“2013年はこう変る”

『ネットショッピング時代のファッション販売』 -

販売革新2012年12月号掲載

『日米GMSに見る衣料分野の課題と解決策』 -

販売革新2012年12月号掲載

第二回『マーチャンダイジングと売場展開のデジタル標準化』

連載『ショールーミング時代のチェーンストア・リテイリング』 -

販売革新2012年11月号掲載

連載『ショールーミング時代のチェーンストア・リテイリング』

第一回『店舗小売業はハイブリッド・リテイラーを目指せ!』 -

WWDジャパン2012年10月8日号掲載

全国有力100SC/百貨店のブランド販売動向12年夏商戦(5〜7月)

『バーゲン時期分散で失速した夏商戦』 -

販売革新2012年10月号掲載

『米国アパレルチェーンの最新動向』 -

WWDジャパン2012年7月9日号掲載

全国有力100SC/百貨店のブランド販売動向12年春商戦(2〜4月)

『インフレ消費に乗り切れなかった春商戦』 -

販売革新2012年7月号掲載

特集[業態別 革新の歴史]

『衣料チェーン革新の歴史』 -

販売革新2012年6月号掲載

『SCの今日的分類』 -

販売革新2012年4月号掲載

特集[専門店の強さに学ぶ]

『専門店の強さはオペレーションだ』 -

WWDジャパン2012年4月2日号掲載

全国有力100SC/百貨店のブランド販売動向11年冬商戦(11〜1月)

『デフレ消費の終焉を実感させた冬商戦』 -

FCNオリジナル提言2012年2月

『ガラパゴス崩壊とトランスメディア化』 -

販売革新2012年2月号

特集[アウトレットモール/飽和と成長の分岐点]

転換期に入ったアウトレットモール -

WWDジャパン2012年1月16日号

全国有力100SC/百貨店のブランド販売動向11年秋商戦(8〜10月)

『回復基調を継続した秋商戦』 -

ファッション販売2012年1月号掲載

『ファッション業界を読み解く6つの論点』 -

チェーンストアエイジ2011年12月1日号掲載

データで見る流通

『デフレ終焉で衣料品市場の長期縮小に歯止め』 -

WWDジャパン2011年10月10日号

全国有力100SC/百貨店のブランド販売動向11年夏商戦(5〜7月)

『急回復した夏商戦』 -

WWDジャパン2011年8月1日号掲載

『ファストファッションの終焉』 -

販売革新2011年8月号掲載

[販革の眼]

岐路に立つSPA -

WWDジャパン2011年7月25日号掲載

全国有力100SC/百貨店のブランド販売動向11年春商戦(2〜4月)

『震災で吹き飛ばされた春夏シーズン』 -

販売革新2011年7月号掲載

特集 テナントが伸びるSCの条件

売れるSC危ないSCの見分け方 -

繊研新聞2011年7月7日付掲載

ブランドの業態分類とブランドミックス -

繊研新聞2011年6月9日付掲載

11SSブランドツリーに見るマーケット変化 -

WWDジャパン2011年4月4日号掲載

全国有力100SC/百貨店のブランド販売動向10年冬商戦(11〜1月)

『東日本大震災で打ち砕かれた回復基調』 -

FCNオリジナル論文2011年2月

『三層構造に見るデベの見識』 -

WWDジャパン2011年1月10日号掲載

全国有力100SC/百貨店のブランド販売動向10年秋商戦(8〜10月)

『自社開発へ20年振りの急反転』 -

ファション販売2011年1月号掲載

2011年度 ファッション業界の大胆予測

『2011年ファッションビジネスのすべてが反転する』 -

WWDジャパン2010年10月11日号掲載

全国有力100SC/百貨店のブランド販売動向10年夏商戦(5〜7月)

『ファストからリアルへ流れが変わった』 -

販売革新2010年7月号掲載

‘SCの勝ち組集中はさらに加速’

『テナント企業は出店政策とロジスティクスの常識を捨てよ』 -

商業界2010年6月号掲載

『SC出店/退店の勘所』 -

毎日新聞朝刊2010年4月23日付掲載

「論点」“ファストファッションを考える”

『若者の感覚にハマる』(JPEG画像) -

繊研新聞2010年3月31日付掲載

第106回全国有力SCテナント調査2009年冬商戦(11〜1月)

『顧客目線でビジネスのリズムとコストを一新せよ』 -

週刊エコノミスト2010年3月16日号掲載

【特集】百貨店沈没

『百貨店から脱出する大手アパレル』 -

販売革新2010年2月号掲載

特集GMS衣料品再生の技術論

『顧客を見据えて現実的な調達体制を確立せよ』 -

オリジナル提言2009年12月

『2010年の経営課題』 -

販売革新2010年1月号掲載

流通業界2010年の論点

『ファストファッションと低価格SPAの人気は続くのか』 -

繊研新聞2009年11月5日付掲載

コラム“FBへの提案”

『退化する消費』 -

販売革新2009年11月号掲載

上陸1年ファストファッション総括

『ファストSPAの覇者は誰か』 -

繊研新聞2009年10月15日付掲載

第104回全国有力SCテナント調査2009年夏商戦(5〜7月)

『単価ダウンに耐える低コスト/高スピード体質に再生せよ』 -

WWDジャパン2009年9月14日号掲載

『いま、なぜガールズプロデューサーなの?』 -

繊研新聞コラム2009年8月24日/25日掲載

『ブランド再生へのルービックキューブ』 -

販売革新2009年8月号掲載

特集GMSの衣料品改革

『企業最適の縮小スパイラルを脱出せよ!』 -

ファション販売2009年9月号掲載

『ファッション業界のこれから』 -

チェーンストアエイジ2009年6月15日号掲載

『SPAから学ぶ事』 -

ファション販売2009年8月号掲載

『ローカルチェーン成長の秘訣』 -

繊研新聞2009年4月6日付掲載

提言『ユニクロに学んではいけない!』 -

繊研新聞2009年3月31日付掲載

第102回全国有力SCテナント調査2008年冬商戦(11〜1月)

『ピンチはチャンス!!』 -

販売革新2009年4月号掲載

『低コストSCと二軍級チェーンの時代が来た』 -

販売革新2009年2月号掲載

『売上低迷でも増益出来るテクニカルソリューション』 -

繊研新聞2009年1月6日付掲載

第101回全国有力SCテナント調査2008年秋商戦(8〜10月)

『大恐慌に耐えて清貧の花を咲かせよう』 -

商業界2009年1月号掲載

『SC出店の最新状況』 -

販売革新2008年11月号掲載

『チェーストアは“国民服ブランド”を目指せ』 -

ファッション販売2008年11月号掲載

『派手なプロモーションで上陸した「H&M」』 -

販売革新2008年10月号掲載

短期連載「チェーンストア衣料のVMD」

第3回(最終回)『再編集運用の体系』 -

ファッション販売2008年10月号掲載

『「H&M」って何ですか』 -

WWDジャパン2008年8月25日号掲載

『ここが違うよ日欧ファストファッション』 -

販売革新2008年9月号掲載

短期連載「チェーンストア衣料のVMD」

第2回『初期カセット編成/棚割設計』 -

販売革新2008年8月号掲載

短期連載「チェーンストア衣料のVMD」

第1回『チェーンストアのVMDはロジスティクスVMDだ』 -

販売革新2008年8月号掲載

『衣料大恐慌にかく対策せよ』 -

販売革新2008年7月号掲載

『グローバルvs.ローカルの構図が強まるカジュアル市場』 -

販売革新2008年7月号掲載

『SC大異変にかく対応せよ』 -

商工ジャーナル2008年6月号掲載

『SPA化が進むアパレル業界と外国企業の参入』 -

販売革新2008年5月号掲載

『アウトレットブーム再来か』 -

繊研新聞2008年4月3日付掲載

第98回全国有力SCテナント調査2007冬商戦(11〜1月)

『百貨店に決断の刻が迫る』 -

日経MJ 2008年3月31日付掲載

『ユニクロの幻影を捨てよ・・・ファストSPAこそ本命』 -

SPAC20周年総括論文 2008年12月3日

『SPAの進化/多様化と次世代の課題』 -

販売革新2008年3月号掲載

『GMS衣料部門はモール専門店にかく対抗せよ』 -

繊研新聞2008年1月9日付掲載

第97回全国有力SCテナント調査2007秋商戦(8〜10月)

『FB氷河期に備えよ』 -

2007年11月29日開催 第238回SPAC研究会レポート総括論文

『マルチライナーMDの勧め』 -

東レ経営研究所「繊維トレンド」2007年11・12月号掲載

『日米百貨店市場の衰退と大手アパレルの事業再構築』 -

週刊エコノミスト2007年9月4日号掲載

『「三越・伊勢丹」統合へ成否のカギ握る三越への「現場主義」浸透』 -

販売革新2007年9月号掲載

『シニアアパレルの可能性を探る』 -

商業界2007年9月号掲載

ライフスタイルセンター全研究特集

『ライフスタイルセンターの成功条件』 -

オリジナル原稿 2007年6月

『売上を創る営業的VMD』 -

販売革新2007年6月号掲載

『最新SCを格付け評価する』 -

販売革新2007年5月号掲載

GMS衣料部門の再建策を探る

後編

『GMS衣料部門の生き残り条件』 -

週刊エコノミスト2007年5月15日号掲載

百貨店再編・統合の死角

『巨大化で忍び寄る“没個性”の危機』 -

販売革新2007年4月号掲載

GMS衣料部門の再建策を探る

前編

『GMSはもはや不要だ』 -

販売革新2007年3月号掲載

『チェーンストアにおける店長の役割』 -

販売革新2006年11月号掲載

『こんな「g.u.」は日本に不要です』 -

販売革新2007年2月号掲載

『テナントから見た望ましいデベロッパー像』 -

ファッション販売2006年12月号掲載

小島健輔の経営塾12

『ブランド再生の極意』 -

販売革新2007年1月号掲載

『量販店衣料部門の抱える三つの課題・・・・ここに格差の要因がある』 -

ファッション販売2006年11月号掲載

小島健輔の経営塾11

『‘だれでもSPA’時代の成功要件』 -

販売革新2006年9月号掲載

『失敗しない秋冬衣料のMDストーリー』 -

ファッション販売2006年10月号掲載

小島健輔の経営塾10

『G.U.に見るビジネスモデルの本質』 -

販売革新2006年8月号掲載

『イオン vs.IY PBウォーズのその後』 -

ファッション販売2006年9月号掲載

小島健輔の経営塾9

『VMDの本質と運用を知る』 -

販売革新2006年7月号掲載

『SCテナント多角化の行方』 -

販売革新2006年6月号掲載

『イオン vs. IY PBウォーズを総括する』 -

ファッション販売2006年8月号掲載

小島健輔の経営塾8

『賢い出店政策』 -

ファッション販売2006年7月号掲載

小島健輔の経営塾7

『配分・補給/消化管理で利益を実現する』 -

ファッション販売2006年6月号掲載

小島健輔の経営塾6

『開発・調達手法の組み合わせ』 -

ファッション販売2006年5月号掲載

小島健輔の経営塾5

『商品構成を見直せ』 -

WWD Japan 2006年4月10日付掲載

特別寄稿 『モード回帰がビジネスモデルを変える』 -

販売革新2006年3月号掲載

『量販店衣料部門に基幹戦略を問う』 -

2006年2月3日SPAC「NEW YEAR BIG CONVENTION」より 2006年3月

政策提言

『コストアップの奔流に勝機を仕掛けよ』 -

ファッション販売2006年4月号掲載

小島健輔の経営塾4

『店を元気にする7つの魔法』 -

ファッション販売2006年3月号掲載

小島健輔の経営塾3

『COOは三つの顔を持て』 -

オリジナル提言(2006AW版MDディレクション”Lady’s Wear”より)2006年1月

『2006AWへのMD戦略』 -

ファッション販売2006年2月号掲載

小島健輔の経営塾2

『イージス艦のごとき動態情報処理戦闘力を持て』 -

ファッション販売2006年1月号掲載

連載『小島健輔の経営塾』 -

ファッション販売2006年1月号掲載

特集 2006年、私はこれに取り組む『バブル消費に対応せよ』 -

ファッション販売2005年12月号掲載

『バナナ・リパブリックの日本上陸に何を学ぶか』 -

繊研新聞2005年10月4日付掲載

第88回全国有力SCテナント調査2005夏商戦

『新潮流に商機を賭けよ』 -

オリジナル提言

2005年8月26日開催SPAC“ビッグコンベンション”レポートより抜粋

『2006年度への経営課題』 -

繊研新聞2005年7月5日付掲載

第87回全国有力SCテナント調査2005春商戦

『不足の時代が新たなチャンスを開く』 -

オリジナル提言(2006SS版MDディレクションより)2005年7月

『2006SSへのMD戦略』 -

ファッション販売2005年8月号巻頭カラー掲載

『ローカル文化の風薫るイオン直方SC』 -

ファッション販売2005年8月号巻頭カラー掲載

『巨大SCが消費スタイルを一変させたイオン宮崎』 -

東レ経営研究所『繊維トレンド』No.52 2005年5・6月号掲載

ファッション・リテイリングの最新動向【第5回】

『成功ビジネスモデルのトレンド』 -

販売革新2005年6月号掲載

『IY初のモール型SC“アリオ蘇我”を検証する』 -

オリジナルトピックス 2005年5月

NY/W.DCインプレッション

“RUEHL”&“RUGBY” -

販売革新2005年4月号掲載

『SC戦略の優劣と量販店の将来』 -

オリジナル提言 2005年2月(第204回SPAC“ビッグコンベンション”レポートより)

『真のRSCエイジへの提言』 -

オリジナル提言(2005AW版MDディレクションより) 2005年1月

『2005AWへのMD戦略』 -

WWDジャパン2004年12月13日号掲載

「百貨店への提言[下]」

『郊外RSC核百貨店はかく開発せよ』 -

ファッション販売2005年2月号掲載

『2005年のビジネスチャンス』 -

ファッション販売2004年12月号掲載

売上向上大作戦 【下】

『売上向上への店頭在庫運用術』 -

ファッション販売2004年12月号巻頭カラー掲載

『粋を尽くした通の贅沢空間 オペーク丸の内』 -

ファッション販売2004年12月号巻頭カラー掲載

『格調高くコンサバ路線でオープンしたバーニーズ・ニューヨーク銀座店』 -

WWDジャパン2004年8月2日付掲載

『アバクロの魅力』 -

オリジナル提言(2005SS版MDディレクションより) 2004年7月

『2005SSへのMD戦略』 -

ファッション販売2004年8月号巻頭カラー掲載

『フラクサスは真のデパートメントストアを目指す』 -

ファッション販売2004年8月号

『フラクサスに賭けたワールドの成長戦略』 -

ファッション販売2004年7月号

『SC出店で成功する秘訣』 -

ファッション販売2004年6月号巻頭カラー

『メガストアの新時代を開いた“フラクサス”』 -

ファッション販売2004年6月号掲載

『郊外RSCと都心に燃え上がるメガストア・ウォーズ』 -

ファッション販売2004年4月号

『あなたも出来るブランディング』 -

ファッション販売2004年2月号

『SC出店を再点検せよ』 -

ファッション販売2004年1月号掲載

『2004年の七大潮流』 -

ファッション販売2004年1月号

『業態分割なくしては「ユニクロ」のV字回復はない』 -

ファッション販売2003年12月号掲載巻頭カラー

『セレクト業界を震撼させたクラスストアへの変貌』

−伊勢丹本店メンズ館の大胆すぎるリモデル− -

ファッション販売2003年12月号掲載

『伊勢丹本店メンズ館の大胆すぎるリモデル』 -

ファッション販売2003年11月号掲載

『クラスストア神話を目指すユナイテッドアローズの新創業』 -

ファッション販売2003年9月号掲載

『脱同質化へ “店格”向上の志を持って売場の技術革新を急げ』 -

ファッション販売2003年8月号掲載

『湘南モール・フィルに見る注目ライフスタイルストア』 -

ファッション販売2003年8月号掲載

『メンズ復活の潮流に乗れ』 -

ファッション販売2003年7月号掲載

『六本木ヒルズに見るファッション店の新潮流と都市文明』 -

ファッション販売2003年7月号掲載

『巨艦オンワードが飛翔する時』 -

ファッション販売2003年6月号掲載

『岐路に立つビームス』 -

ファッション販売2003年5月号掲載

『GAP、無印、ユニクロが復活する時』 -

ファッション販売2003年5月号掲載

『バイヤーの実像と求められる資質/キャリア』 -

ファッション販売2003年3月号掲載

『勝ち組バブル出店の清算』 -

ファッション販売2003年3月号掲載

『勝ち組バブル出店の清算』 -

ファッション販売2003年2月号掲載

『好調専門店の条件』 -

ファッション販売2003年1月号掲載

『ユニクロ復活の条件は業態分割だ』 -

ファッション販売2003年1月号掲載

『2003年ファッションビジネスの五大潮流』 -

ファッション販売2002年12月号

『SPAの基本に立つセレクト的VMD表現とその限界』 -

ファッション販売2002年11月号掲載

『ラグジュアリーブランドの明暗 =突出するルイ・ヴィトン=』 -

ファッション販売2002年11月号

『専門店復活の構図 プロジェクトX成功の条件』 -

ファッション販売2002年10月号

『大手セレクトvs.新興包囲勢力の戦局』 -

ファッション販売2002年10月号

『トウィーンズブランド満載の109町田』 -

ファッション販売2002年9月号

『21世紀の勝ち組パスポートを手にしたワールド』 -

ファッション販売2002年9月号

『裏原ビジネスに学ぶ商いの原点』 -

ファッション販売2002年8月号

『セレクトショップに学ぶFBのルネサンス』 -

ファッション販売2002年8月号

『ジュングループのセレクト戦略』 -

ファッション販売2002年7月号

『メガ企業に化ける“しまむら”』 -

ファッション販売2002年7月号

『2002秋冬トレンド総括とリミックスMD提案』 -

ファッション販売2002年6月号

『今春の百貨店リモデルを総括する』 -

ファッション販売2002年6月号

『ベイクルーズの魅力と強さの源泉を探る』 -

ファッション販売2002年4月号

『ユニクロの大失速に何を学ぶか』 -

ファッション販売2002年3月号

『2002年のビジネストレンド』 -

ファッション販売2002年2月号

『PB開発の成功条件』 -

ファッション販売2002年1月号

『専門店V字回復の構図』 -

商業界2001年12月号

『ピカソ一号店に見るドンキの可能性』 -

ファッション販売2001年12月号

『無印良品の復活は何時か』 -

商業界2001年11月号掲載

『価格破壊第三波の旗手、ダイソーはバラエティストアを超える』 -

ファッション販売2001年11月号

『台頭する新世代専門店の本質』 -

商業界2001年10月号

『SCの明暗を分ける要件・・・イオンSCと他量販店系SCの差』 -

ファッション販売2001年10月号掲載

『ファッション・バラエティストアを開発せよ』 -

日本SC協会 月刊「URERU」2001年9月号

『大型専門店導入のキーポイント』 -

ファッション販売2001年9月号掲載

『アベイルはポストSPAの星となれるか』 -

販売革新2001年7月号、短期連載最終回

『小島健輔のゼネラルマーチャンダイザー再生論3』

“標準化で時代の求める提供方法をパッケージせよ” -

ファッション販売2001年7月号

『絶好調ユニクロに死角はあるか』 -

ファッション販売2001年7月号掲載

『最新リミックスMD技法のすべて』 -

販売革新2001年6月号掲載

短期連載第二回

『小島健輔のゼネラルマーチャンダイザー再生論』 -

商業界2001年6月号掲載

『イトーヨーカ堂“減収減益”は止まらない』 -

販売革新2001年5月号(販売革新短期連載第一回)

『小島健輔の百貨店ゼネラルマーチャンダイザー再生論』 -

ファッション販売2001年6月号掲載

『価格競争の終焉でファッション消費が復活する』 -

ファッション販売2001年4月号掲載

『郊外百貨店MDの問題と革新』 -

ファッション販売2001年3月号掲載

『早くも撤退が危ぶまれるカルフールに学ぶべきこと』 -

ファッション販売2001年2月号掲載

『個の多様化とバリュー革新の新世紀へ 今こそ反撃に転ぜよ』